富裕層(純金融資産保有額が「1億円以上5億円未満」の方)に人気の不動産投資。

しかし、なぜ富裕層はみんな不動産に投資するのか、気になる方も多いのではないでしょうか。

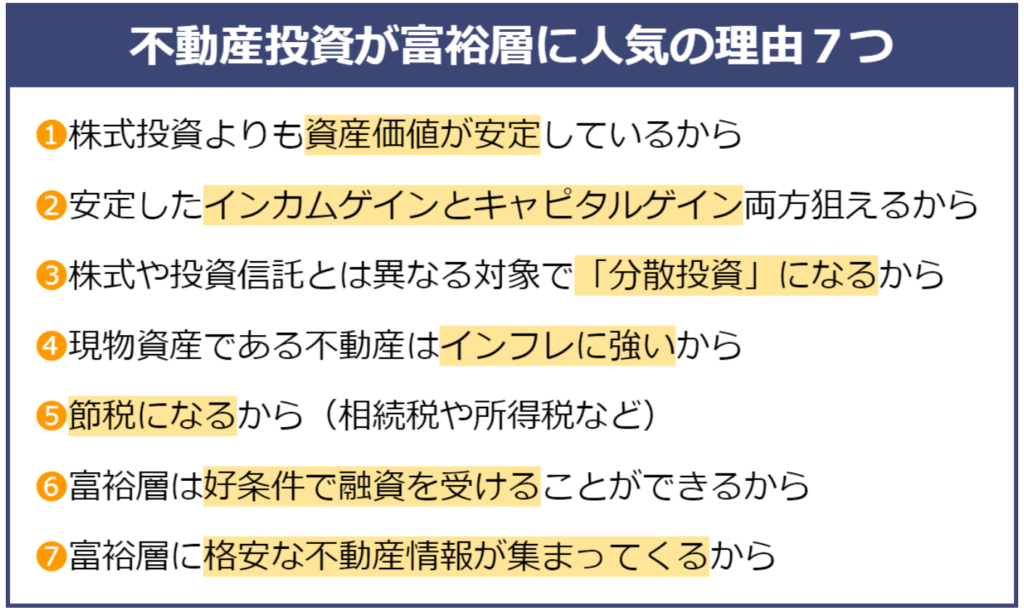

不動産投資が富裕層に選ばれる理由としては、以下のような理由があります。

これらの理由が複合的に合わさって、「富裕層は、不動産投資をアドバンテージがある状態からスタートできる」メリットがあります。お金があるからこそ有利な条件で始められますし、お金があるからこそ効率的に資産を増やしやすいのです。

この記事では、上記の「不動産投資が富裕層に人気の理由7つ」をそれぞれ詳しく説明するとともに、不動産投資の注意点(デメリット)についてもきちんと解説していきます。

さらに後半では、失敗しない不動産投資の始め方まで解説します。

既に富裕層に属している方も、もう少しで富裕層になりそうという方も、株式投資や投資信託とは違う不動産投資に興味がある方はぜひこの記事を参考にしてください。

1. 不動産投資が富裕層に人気の理由7つ

最初に、なぜ富裕層に不動産投資が人気なのかについて解説していきます。

もちろん富裕層ごとに考え方はさまざまだと考えられますが、富裕層に不動産投資が受けている理由には以下のような7つがあります。

不動産投資が富裕層に人気の理由7つ

(1)株式投資よりも資産価値が安定しているから

(2)安定したインカムゲインとキャピタルゲインも両方狙えるから

(3)株式や投資信託とは異なる投資対象で「分散投資」になるから

(4)現物資産である不動産はインフレに強いから

(5)節税になるから(相続税や所得税など)

(6)富裕層は好条件で融資を受けることができるから

(7)格安な不動産情報が富裕層に集まってくるから

それぞれ詳しく解説していきます。

1-1. 株式投資よりも資産価値が安定しているから

富裕層に不動産投資が人気の理由としては、株式投資やFX投資など他の投資と比べると、資産価値が安定しており、リスクの度合いが低いからという理由があります。

一夜にして株価が暴落することがあるハイリスクな株式投資と比べると、不動産価格や家賃相場が短期間で急落するようなリスクはなく、ミドルリスクとなります。

2008年のリーマン・ショックで株価は約半分になりましたが、住居用不動産の家賃への影響は少なく、家賃が5%程度下がっただけに留まりました。物件価格についても、株式投資のように「一瞬で価格が大暴落して資産価値がゼロになってしまう」ということはほとんど起こりません。

現金が潤沢にある富裕層にとって、価値が急に下がらない資産として安心して所有することができるのが不動産投資の魅力と言えるでしょう。

1-2. 安定したインカムゲインとキャピタルゲインを両方狙えるから

安定したインカムゲイン(家賃収入や賃料)とキャピタルゲイン(物件売却時の利益)を両方狙えるのも、不動産投資が富裕層に人気の理由です。

不動産投資では、住居や土地を購入してそれらを第三者に貸し出すことで、毎月賃料を手にすることができます。さらに物件を売却するときに不動産価格が値上がりしていれば、キャピタルゲインも得られます。

もちろん株式投資でも、インカムゲイン(配当金など)とキャピタルゲイン(売却益)の両方を狙えます。しかしながら、前述した通り、不動産投資では株式と比べて家賃も資産価値も変動しにくいのが大きなメリットとなります。

インカムゲインもキャピタルゲインも狙える+価値が安定しているのが、不動産投資の大きな魅力です。

1-3. 株式や投資信託とは異なる投資対象で「分散投資」になるから

富裕層が収益不動産を所有する理由として、分散投資になるからという点もあります。

投資の基本の考え方として、「卵はひとつのカゴに盛ってはいけない」という有名なものがあります。カゴを落とした時に、全ての卵が割れてしまうからです。卵を複数のカゴに持っておけば、ひとつがダメになっても、他のカゴの卵は割れずに済みます。

投資も同じで、例えば株式市場の商品だけに投資してしまうと、株式市場全体が落ち込んだ時に、資産の価値が全て下がってしまう可能性があります。そのため、株式投資だけでなく、投資信託、FX、不動産投資、債権、ゴールドなど、さまざまな投資に分散させておいた方が、リスクを分散できるのです。

このような考え方から、富裕層が資産運用を考える時にも、株式だけではなく不動産投資も行い、リスクを抑えて高リターンを目指す方が多いのです。

1-4. 現物資産である不動産はインフレに強いから

不動産は「現物資産」であるためインフレに強いというのも、富裕層が不動産投資をする理由になります。

「現物資産」とは、実際に存在している資産のことで、マンションや土地などの不動産や貴金属、絵画などのコレクション品をいいます。一方で、実体がない株式や債券などは「金融資産」と呼ばれています。

インフレとは、モノの価値が上がってお金の価値が下がることをいいます。例えば、1,000円の価値が800円に目減りしてしまうようなイメージです。

インフレが起きた場合に、現金をそのまま貯金していたら、資産の価値も下がってしまいます。しかしながら、モノである現物資産の価値は、お金の価値と連動して資産の価値も変動するため、インフレの影響を受けずに済みます。

インフレに強い資産として、富裕層に不動産投資が人気の理由がここにもあります。

1-5. 節税になるから(相続税や所得税など)

不動産投資を行うことで節税につながるという点も、富裕層が不動産投資を魅力に感じる理由のひとつです。富裕層は日頃から多くの税金を支払っているため、節税対策に力を入れている方がほとんどです。

不動産投資によって以下のような節税効果があるため、その恩恵を受けようと不動産投資に参入する富裕層が多くいます。

【富裕層が不動産投資することで得られる節税の例】

| 節税の例 | 節税の内容 |

|---|---|

| 相続税を軽減できる | ・現金のまま保有するよりも不動産として保有した方が、相続税を算出する時路線価評価により「課税価格」が下がる ・課税価格を下げられると相続税の金額も低くなるため、家族の負担を軽減することができる |

| 損益通算で所得税を軽減できる | ・不動産投資で赤字が出た場合には、給与など他の所得と「損益通算」が可能 ・合計所得金額を減らすことができれば、所得税の金額を低くできる |

| 減価償却費を利用して所得税を圧縮できる | ・金額が大きなモノを買った場合には、一定期間「減価償却費」として、初年度だけではなく何年かに分けた費用計上ができる ・減価償却費は経費なので、給与所得などと「損益通算」が可能 |

さらに、不動産投資を事業化すれば、個人事業よりも経費にできる範囲が増えたり、所得税よりも税率が低い法人税の恩恵を受けられたりというメリットもあります。

1-6. 富裕層は好条件で融資を受けることができるから

富裕層は、信用力が高い分、好条件で融資を受けることができます。そのため、通常の方よりも効率的に不動産投資で利益を出すことができるのも魅力です。

不動産投資を行う場合には、融資を受けて自己資金以上のお金を調達して、良い物件を買うのが定石です。

現金や預金が潤沢にある富裕層に融資する場合、融資担当者は「返済されないリスク」がかなり低いと判断し、富裕層を囲い込みたい思惑もあるため、相場よりもかなり低い金利で融資してくれる可能性が高いのです。超富裕層であれば、年0.1〜0.2%程度のかなり低い金利もありえるでしょう。

融資条件が良ければ、富裕層側も利息の負担をあまり考えずに、有利な状態で不動産投資を行えます。このような理由からも、不動産投資を選ぶ富裕層が多いと考えられます。

1-7. 格安な不動産情報が富裕層に集まってくるから

富裕層が不動産投資を積極的に行う理由として、融資の条件が良いことだけでなく、「格安な不動産情報が集まってくるから」という理由もあります。

例えば、資金繰りに困っており、相場より少し安くなっても構わないから「一刻も早く不動産を売却したい」という売主がいたとします。

このようなケースの場合、融資が下りるか分からない通常の不動産投資家に売却するよりも、現金一括ですぐに購入できる富裕層に真っ先に売却情報が集まってくるのです。

売主としては「多少安くてもスピードを重視」しているため、買主である富裕層は相場よりお買い得な価格で不動産を入手できます。

このように、富裕層は、通常の不動産投資家よりも、好条件なスタートラインに立っています。賢い富裕層は、上記のように格安物件を即時に購入して効率的に投資を行い、さらに富を増やしているのです。

2. 富裕層が不動産投資を始める上での注意点3つ

1章で解説した通り、富裕層だからこそ得られるメリットもあることから、多くの富裕層が不動産投資を行っています。これを聞いて「自分もやってみようかな」と思う富裕層の方や準富裕層の方もいるかもしれません。

しかしながら、不動産にはデメリットや注意点もあります。以下の注意点をしっかり理解した上で始めることをおすすめします。

富裕層が不動産投資を始める上での注意点3つ

(1)不動産投資には一定のリスクがある

(2)法改正があると今の節税対策ができなくなる可能性がある

(3)富裕層を狙った不動産投資詐欺に注意する

リスクや注意点を知らないまま安易に不動産投資を始めてしまうと、後悔につながりかねません。それぞれ詳しく解説するので、参考にしてください。

2-1. 不動産投資には一定のリスクがある

不動産投資は、きちんと投資対象を厳選すれば、比較的安定して運用できる投資です。それでも、一定のリスクは必ずあります。

主なリスクとして「空室リスク」や「家賃滞納リスク」で、想定していた賃料が入ってこないリスクがありますが、他にも以下のようなリスクがあります。

【不動産投資の7つのリスク】

| リスクの種類 | 発生確率 | 重要度 | リスクを回避する方法 |

|---|---|---|---|

| 空室リスク | 5%~6% | ★★★★★ | (1)賃貸需要が安定して続くエリアを選ぶこと(首都圏エリアがベスト) (2)ワンルームマンションなど空室期間が短い物件を選ぶこと (3)入居者募集に強い管理会社を選ぶこと (4)場合によっては、家賃が保証される「サブリース契約」も検討すること |

| 家賃滞納リスク | 1%~3% | ★★★★★ | (1)入居者の審査を厳しくしてくれる管理会社を選ぶこと (2)家賃滞納の督促業務に慣れている管理会社を選ぶこと (3)契約時に必ず連帯保証人を付ける、または保証会社に加入してもらうこと (4)クレジットカード払いなど、家賃を確実に回収しやすい方法で支払ってもらうこと (5)日頃から入居者と顔を合わせて、信頼関係を築いておくこと (6)場合によっては、家賃が保証される「サブリース契約」も検討すること |

| 地震・火災リスク | 低い | ★★★★☆ | (1)新耐震基準をクリアしたRC造・SRC造のマンションを選ぶこと (2)ハザードマップを必ず確認して、危険度の低い物件を選ぶこと (3)木造密集地域や緊急車両が入れないような物件を避けること (4)可能ならば、防火地域、準防火地域に指定されているエリアを選ぶこと (5)起きた時に備えて、損害保険に入っておくこと |

| 家賃下落リスク | 高い | ★★★★☆ | (1)家賃がある程度下がった状態の中古物件を購入すること (2)長期的に賃貸需要が続くエリアの物件を選ぶこと(東京23区がベスト) (3)駅近物件など利便性が高い物件を購入すること (4)多くの人にとって使いやすい間取りの物件を購入すること (5)オートロックや宅配ボックスなど設備を充実させること |

| 物件価格下落リスク | 物件による | ★★★☆☆ | (1)家賃がある程度下がった状態の中古物件を購入すること (2)長期的に賃貸需要が続くエリアの物件を選ぶこと(首都圏エリアがベスト) (3)駅近物件など利便性が高い物件を購入すること (4)多くの人にとって使いやすい間取りの物件を購入すること (5)オートロックや宅配ボックスなど設備を充実させること (6)売却益(キャピタルゲイン)について過度な期待をしないことも大切 |

| 老朽化リスク | 100% | ★★☆☆☆ | (1)戸建て住宅やアパートではなく、堅牢なマンションを選ぶ(RC造・SRC造など) (2)大手など信頼できる施工会社が建てた物件を選ぶ (3)信頼できる管理会社が管理している、管理が行き届いた物件を選ぶ (4)できれば築浅の物件を選ぶ (5)大規模修繕計画がしっかりしているマンションを選ぶ |

| 事故物件リスク | 低い | ★★☆☆☆ | (1)有事の時にすぐ気付けるように「見守りサービス」を利用する (2)犯罪防止のために、防犯カメラを設置する (3)できれば、治安の良い事故物件が起こりにくい地域・物件を選ぶ |

リスクの内容や発生確率、対処方法を正しく理解して、リスクをコントロールしながら運用を進めていくことが大切です。

さらに詳しく知りたい方は、「知っておくべき不動産投資のリスク7つ|発生確率・回避方法も解説」の記事もぜひご覧ください。

2-2. 法改正があると今の節税対策ができなくなる可能性がある

納めている税金が高い富裕層ほど不動産投資で高い節税効果を見込めますが、今後の法改正によっては、現在の節税対策が通用しなくなる可能性があるので注意が必要です。

国が、不足している財源を確保するためや国民の公平性を確保するために、税制を改正することはよくあります。

例えば、最近では、タワーマンションの相続税評価額が市場の売買価格よりもかなり安く評価される「タワマン節税」にメスが入りました。令和5年(2023年)の税制改正大綱によって評価方法が変更されたため、2024年1月1日以降からは、より適正な価格で相続税評価額が評価されることになります。

また、2020年までは可能だった海外不動産の減価償却費の損益通算も、2021年以降の確定申告からはできなくなっています。

つまり、タワーマンションや海外不動産への投資で節税できていたものが、税制改革によりできなくなってしまった状況です。

このような税制改正による規制強化は、今後も行われる可能性があります。「節税できるから」という理由だけで不動産投資を始めたり物件を選んだりすると、節税方法が規制されたときに後悔する可能性があるので注意しましょう。

2-3. 富裕層を狙った不動産投資詐欺に注意する

初めて不動産投資を行う場合には不動産投資会社を介して取引を進めるケースも多いと思いますが、中には、富裕層を狙った不動産投資詐欺もあるので注意しましょう。

そもそも1億円以上の資産を持っている富裕層は、詐欺師に狙われやすいものです。不動産投資に詳しくない富裕層を狙っている詐欺師が多くいるのは必然です。

また、詐欺までとは言わなくても、顧客が初心者であることをいいことに、都合の良いことだけを伝えて契約させようとする不動産会社も存在します。

こうした詐欺に遭わないためには、以下のポイントが重要となります。

不動産投資詐欺に遭わないために気を付けるポイント

(1)しっかり勉強して自分自身にも不動産投資の知識を付ける

(2)違和感を感じた場合には、メモを取っておき後でしっかり調べる

(3)詳しい知人がいれば助言・アドバイスをもらう

(4)不動産投資に成功している先輩大家さんと交流する

(5)信頼できる不動産会社を見つける

特に重要なのが、自分でもしっかりと不動産投資の知識を身につけることです。自分で「良い物件の条件」などを判断できるようになれば、騙されにくくなります。

不動産投資に詳しい知人のアドバイスなどをもらいながら、自分でもきちんと勉強することが大切です。

3. 富裕層は資産防衛のため不動産を持っておくのがおすすめ

1章では「不動産投資が富裕層に人気の理由(メリット)」を、2章では「不動産投資を始める場合の注意点(デメリット)」をお伝えしました。

注意点やデメリットはありつつも、不動産投資は、自分でもしっかり知識をつけて投資していきたいマインドがあれば、富裕層の方にとってかなりおすすめの投資方法といえます。

なぜならば、1章で解説した通り、不動産投資は、富裕層ならではのアドバンテージがあるからです。

1億円以上の純金融資産を保有している富裕層には、以下のように、不動産投資に有利な状況が揃っています。

(1)超低金利などの好条件でローンを組むことができる

(2)現金購入できる場合は、即決したい格安物件の情報が集まってくる

(3)金銭的に無理することなく、「本当に優良な物件」に投資できる

(4)所得が多い方ほど、不動産投資による節税効果も高い

「株式投資や投資信託は既に行っている」という状況ならば、アセットアロケーション(資産配分)の視点からも、不動産投資にも分散投資することをおすすめします。

以下からは、不動産投資を始めてみたいという富裕層の方向けに、初心者が知っておくべきポイントなどを解説していきます。

4. 富裕層におすすめの不動産投資の対象

ここからは、不動産投資に参入してみたい富裕層向けに、おすすめの投資対象を3つ紹介します。

富裕層におすすめの不動産投資対象

(1)新築の一棟マンション・アパート

(2)中古の一棟マンション・アパート

(3)区分マンション

それぞれのメリット・デメリットもお伝えするので、まずはどのような投資かイメージしてみてください。

4-1. 新築の一棟マンション・アパート

富裕層におすすめの不動産投資対象としてまず上げられるのが、新築一棟物件です。マンションやアパートを一棟まるごと買い上げて、全部屋を賃貸に出します。

資金にそれほど余裕がない投資家の場合、新築マンションやアパートを購入するためには融資がおりにくく、初期投資が高くなるため、なかなか参入できません。富裕層だからこそ投資できる対象となり、ライバルが少ないのがメリットです。

新築マンションは需要が高いため、家賃が少し高くても入居者が決まりやすいというメリットもあります。

ただし、新築物件は中古物件に比べると初期費用が高く、最初の入居者が退去した時に家賃が下がりやすいのがデメリットです。

4-2. 中古の一棟マンション・アパート

資金が潤沢にある富裕層に次におすすめするのが、中古の一棟マンション・アパートです。一棟物件を前の持ち主から買い取って、新しいオーナーになるイメージです。

新築ではない中古のメリットとしては、物件価格が安いことと、新築の時より賃料が下がって安定した状態になっていることです。ある程度築年数が経つと、その後はさほど賃料が下がらなくなるため、想定した利回り通りに運用しやすいのが特徴です。

ただし、築年数が古くなってくると、修繕費の負担が増えるデメリットがあります。一般的には10年〜15年周期で大規模修繕が必要といわれており、外壁や給排水管の補修、美観の回復などにまとまったお金が必要となります。

4-3. 区分マンション

「いきなり一棟投資はハードルが高い」という富裕層の方には、区分マンションへの投資がおすすめです。

区分マンション投資は、マンションまるごとを買い上げるのではなく、マンションの一部屋を購入して賃貸に出すスタイルのことをいいます。まずは1部屋からスタートして、一棟の同じまで部屋数を増やしていくということも可能です。災害時に万が一被害があった場合、一棟投資だと全て被害を受けますが区分マンションで分散しておけばリスクヘッジにもつながります。

一棟投資だと、売却する場合に一棟まるごと買い取ってくれる方を探す必要があるため、物件によってはなかなか買い手が見つからないことがあります。しかし、区分マンションであれば、流動性が高く、売却しやすいのがメリットです。

ただし、専有部分しか所有権がないため、ロビーなどの共用部や外装などの修繕をオーナーの判断で自由にできなかったりというデメリットがあります。

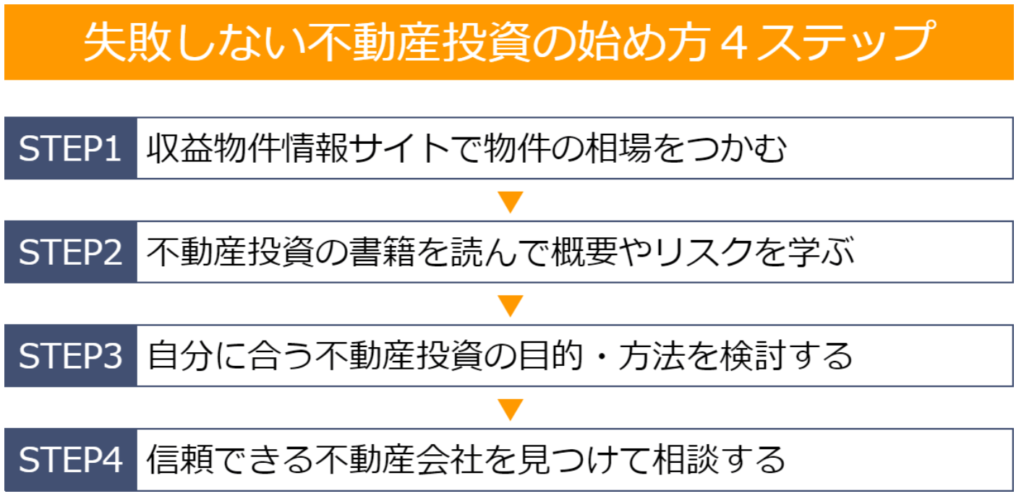

5. 失敗しない不動産投資の始め方4ステップ

ここからは、これから不動産投資を始めたいという方に向けて、失敗しないための4ステップについて紹介します。ステップごとに、何をするのかや注意点を解説していきます。

5-1. 収益物件情報サイトで物件の相場をつかむ

まずは、実際に不動産投資で購入できる物件がどのようなものかイメージするために、収益物件情報サイトを見てみましょう。

一棟売り物件や区分マンションの物件タイプごとや、不動産投資を考えているエリアの物件を見ることで、相場観が掴めるはずです。

相場観を掴めるようになると、実際に不動産会社から「〇〇駅から徒歩7分で利回り〇%の築〇年のアパートがありますよ」と言われた時に、周辺相場と比べて良い物件なのか悪い物件なのかを自分で判断できるようになります。

ポータルサイトで相場感を掴むとともに、自分がどのタイプの不動産に投資したいかイメージしてみると良いでしょう。

5-2. 不動産投資の書籍を読んで概要やリスクを学ぶ

相場観や自分がどのような物件を投資対象にしたいか見えてきたところで、不動産投資の書籍を最低1冊は読んで、不動産投資の基礎知識やリスクをしっかり学びましょう。

特に、利益の計算方法や、物件の選び方、リスクヘッジの方法、他の投資方法と合わせた資産防衛戦略について知っておくのが良いでしょう。

不動産投資の書籍はたくさん存在しており、書籍によっては「区分ワンルームマンションがおすすめ」と書いていたり、「一棟投資がおすすめだ」とあったり、「これからは海外不動産だ」などと書かれていたりと、主張がだいぶ異なります。

できれば、富裕層向けの本や、自分が投資したい対象についてメインに書かれている本を選んで、しっかり読み込みましょう。

投資対象を一棟投資物件にするか区分マンションにするか迷っている方は、どちらも検討してメリット・デメリットを比較した上で、決めていくと良いでしょう。

5-3. 自分に合う不動産投資の目的・対象を決める

書籍を読んで不動産投資の基礎知識を身に付けたら、あらためて、不動産投資の目的や投資対象を決めましょう。

目的によって、おすすめの投資対象も変わってくるので、以下の表を参考にしてください。

【不動産投資の目的と投資対象】

| 目的 | 投資対象 |

|---|---|

| 高利回りで儲けをしっかり出したい | 中古の一棟アパート、新築の一棟アパートなど |

| 安定した収入源を得たい | 都心で家賃相場が安定している区分マンションを複数所有、または一棟物件 |

| 売却益で儲けたい | 富裕層のネットワークで格安で仕入れた物件 |

| 所得税を節税したい | 減価償却費を多く計上できる、築年数が古い区分マンション |

| 相続税対策をしたい | 資産価値が下がりづらい物件 |

| 生命保険代わりにしたい | 都心で家賃が下がりにくく資産価値が下がりづらい物件 |

目的によって、投資すべき物件対象も戦略も異なります。そのため、不動産投資で目指したいゴールを明確にすることが大切です。

5-4. 信頼できる不動産会社を見つけて相談する

自分なりの不動産投資の目的やゴールが見えてきたら、その目的に強い不動産会社を見つけて相談しましょう。

富裕層向けに不動産投資のサポートをしている会社にも、一棟投資を推奨している会社と、区分マンションの複数所有を推奨している会社があります。それぞれ強みが違うため、目的に応じて使い分けることをおすすめします。

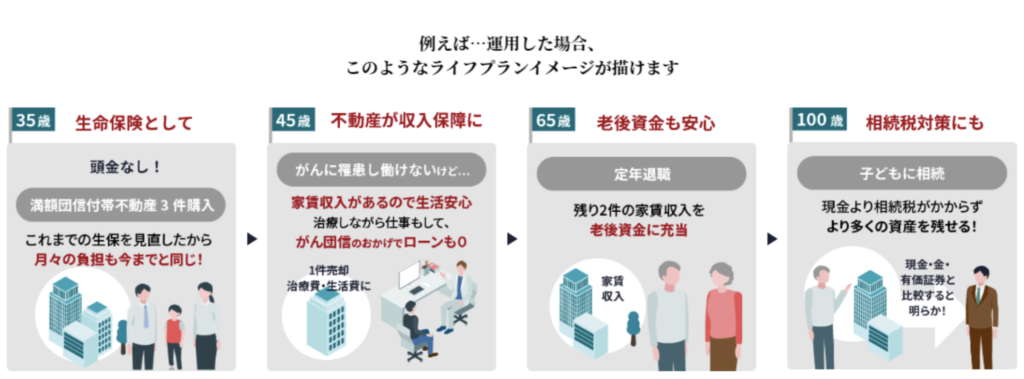

例えば、弊社セットライフエージェンシーは、富裕層の方や年収800万円以上の方向けに、資産形成や老後資金対策、相続税対策などを目的とした不動産投資のサポートを行っています。

主に取り扱っている投資対象物件は都内の区分マンションで、お客様の中には複数の部屋を購入して運用している方もいらっしゃいます。

セットライフエージェンシーでは「収益不動産の保険型運用」を提案しています。これは、団体信用生命保険が付いているローンを活用して不動産投資を行い、万が一自分が亡くなった場合に、家族にローン返済を残さず、資産だけを残すというものです。

団体信用生命保険とは、住宅ローンを組む時に加入できる保険です。ローンを借りた人の死亡や一定の病気・障害で返済できなくなった場合に、保険会社が債務者に代わってローンを返済してくれる契約となります。

これを利用して収益不動産を購入すれば、万が一の場合に、家族が借金を肩代わりすることがなく、不動産を財産として残すことが可能です。

残された家族は、家賃収入をそのまま受け取っても良いですし、不動産を売却してまとまったお金を手にすることもできます。

「不動産投資で大きく稼ごう」と考えるのではなく、運用期間中のリスクを減らすために不動産投資を保険代わりに保有するという立場を取るのも選択肢の一つです。

こうした「不動産投資の保険型運用」に興味がある方は、ぜひセットライフエージェンシーにご相談ください。以下のように、ライフステージに応じた最適な不動産投資の活用方法についてアドバイスさせていただきます。

まとめ

本記事では、富裕層に人気の不動産投資について解説してきました。最後に、要点を簡単にまとめておきます。

▼不動産投資が富裕層に人気の理由7つ

(1)株式投資よりも資産価値が安定しているから

(2)安定したインカムゲインとキャピタルゲインも両方狙えるから

(3)株式や投資信託とは異なる投資対象で「分散投資」になるから

(4)現物資産である不動産はインフレに強いから

(5)節税になるから(相続税や所得税など)

(6)富裕層は好条件で融資を受けることができるから

(7)格安な不動産情報が富裕層に集まってくるから

富裕層が不動産投資を始める上での注意点3つ

(1)不動産投資には一定のリスクがある

(2)法改正があると今の節税対策ができなくなる可能性がある

(3)富裕層を狙った不動産投資詐欺に注意する

富裕層におすすめの不動産投資の対象

(1)新築の一棟マンション・アパート

(2)中古の一棟マンション・アパート

(3)区分マンションを複数

富裕層に不動産投資が人気なのにはさまざまな理由があり、アドバンテージがあるからこそ不動産投資が選ばれています。

弊社セットライフエージェンシーは、富裕層の方のライフデザインにあった完全オーダーメイドのプランニングで行うことが可能です。初めてで不安という方もぜひお気軽にお問い合わせください。