自分は融資を受けられるのか?

不動産の購入を検討した時に誰しもがそんな疑問を持ったことがあるかと思います。

自宅購入や不動産投資を始める時にほとんど方が金融機関から融資を受けて始めると思います。

しかし、金融機関から融資を受けるにはどのようにしたらいいのでしょうか?

「融資を受けられなかったらどうしよう」「どこの銀行が一番良い融資をしてくれるの?」「具体的に何を準備したらいいの?」など初めてのことだと分からない事も多いと思います。

今回の記事では金融機関から融資を受けるための2つの条件と実際に融資を受けるまでの流れを詳しく解説します。

事前の準備や不動産会社の選び方など知っておいて損のない情報をご紹介していきますので融資を申し込んでから実行までの不安を払拭しておきましょう。

1.金融機関からの融資を受ける条件とは?

金融機関からの融資を受ける条件とは?

金融機関より融資を受ける時にいくらまで金融機関は融資をしてくれるのでしょうか?

それは人それぞれ違います。

金融機関が融資の審査をする上で優先される評価が大きく分けると2つ条件があります、自分がいくらまで借入ができるのかを確認してみましょう。

1-1.人物の評価

金融機関は融資をする人に対して評価をし、借入希望者個人がどれくらい信用出来るのかで融資をする金額を決めます。逆に信用力のない人には1円たりとも融資はしません。

評価の基準となるのが個人の年収と信用情報です。

・年収

| 年収倍率借入早見表 | |

| 年収 | 借入金額 |

|---|---|

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円 ~ 10,000万円まで |

| 1,100万円 | 8,800万円 ~ 11,000万円まで |

| 1,200万円 | 9,600万円 ~ 12,000万円まで |

| 1,300万円 | 10,400万円 ~ 13,000万円まで |

| 1,400万円 | 11,200万円 ~ 14,000万円まで |

| 1,500万円以上 | 15,000万円 ~ 応相談 |

年収に対して約8倍が借入金額の上限の目安になります、額面年収450万円の人は3,600万円まで融資を受けられるという事です。仮に5,000万円の収益不動産を購入しようと考えた場合1,400万円の現金を用意しなければいけなくなりますので自身の年収の額面を出来るだけ上げておく事が重要です。

・個人の信用情報

年収があれば融資を受けられるのかと言えばそうではありません。

個人の信用情報が重要になってきます。

信用情報とは、クレジットやローンの契約や申込に関する情報の事で客観的な取引事実を登録した個人情報の事です。金融機関はこれらの情報を調べて過去に何か事故などは無いかを調べて客観的にその人が信用出来るのか、返済に関して問題がなさそうなのかを調べます。

信用情報は本人であれば個人でCICやJICCなどで調べる事は可能です。

そこに現在の職業、預貯金、家族構成などで総合的に信用力が判断されます。

つまりは客観的にみて、この人はいくらまでなら貸したお金を返す力があるのかな?と金融機関に見定められているわけです。

1-2.物件の評価

金融機関は融資を行う物件に対して担保価値の評価を出します。売買価格に対して満額評価を出すこともあればそうでない場合もあり評価額について様々です。金融機関はどのように物件評価をしているのでしょうか?

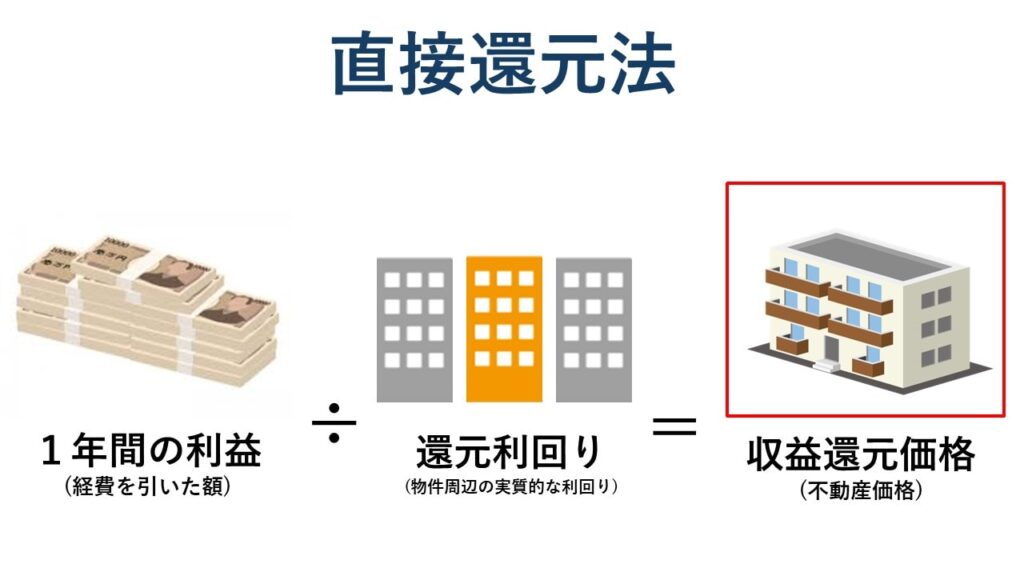

- 評価方法は収益還元法

収益還元法とは金融機関が収益不動産の価値を算出する方法で『直接還元法』と『DCF還元法』の2種類があります。投資用不動産の算出には直接還元法が用いられる事がほとんどです。

他にも様々な要因を加味して評価を出します。

- 構造 :耐用年数が長いRC造か?

これは金融機関が融資をする際に物件の担保力を見るため、出来るだけ耐用年数が長いものが良いでしょう。耐用年数の短い木造ですと評価は期待できません。 - 築年数 :金融機関では耐用年数は償却されて評価されることが多いので築浅の物が良いでしょう。

- 場所 :土地代が高い首都圏かつ、人口増加のエリアかどうか

- 土地権利:土地が所有権か借地かどうか

- 間取り :入居者が使いやすい間取りかどうか。

- 設備 :入居者が安心できるセキュリティーや利便性の良い設備があるかどうか

- 家賃相場:入居者が借りやすい適正家賃か

金融機関はこれらの要因を複合的に判断して物件の担保価値の評価を決めていきます。

2.金融機関から融資を受けるまでの流れ

実際に金融機関からの融資を受けるまでの流れを見てみましょう。

2-1.金額を決める

最初にいくらの融資を受けたいのか決めましょう、

目安は自分の年収×8倍の額であれば無理のない額と言えます。

| 年収倍率借入早見表 | |

| 年収 | 借入金額 |

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円 ~ 10,000万円まで |

| 1,100万円 | 8,800万円 ~ 11,000万円まで |

| 1,200万円 | 9,600万円 ~ 12,000万円まで |

| 1,300万円 | 10,400万円 ~ 13,000万円まで |

| 1,400万円 | 11,200万円 ~ 14,000万円まで |

| 1,500万円以上 | 15,000万円 ~ 応相談 |

2-2.目標融資額に達する物件を探す

目標金額が決まったらその金額に近い販売価格の物件を探します。

あまりに販売価格と目標金額に乖離のある物件は差額の現金が必要になってきます。

2-3.不動産会社に相談

目標金額が決まったらその金額に合わせて物件を探しましょう、一般的には不動産会社へ相談をします。

不動産会社を何社か廻ってみて一番自分と相性が良い所に決めるのが良いでしょう。

不動産会社は物件情報を各社で共有していますのでどの会社で相談しても情報などはほとんど変わりません。

それよりは担当者が自分の望むスキームを提案してくれるのか?

どれくらい経験があるのか?

細かい所までしっかり相談に乗ってくれる人なのか?

などの方が重要です。

2-4.事前審査

物件が決まったら金融機関へ事前審査をしておきましょう、これは本審査とは別で金融機関が年収・借入希望額・物件情報などから簡易的にローン審査をするものです。これが通過していないと物件の契約が出来ないケースがありますので必ずやっておきましょう。

2-5.購入物件を契約

不動産会社と購入物件の売買契約を結びましょう。

2-6.金融機関の選定と申し込み

金融機関へローンの申し込みをします、各金融機関で融資額・金利・その他条件などは違うため出来るだけ複数行へ申し込むようにしましょう。

2-7.本審査

金融機関での本審査は借入希望者がローンの支払いに問題が無いか?購入物件にどれくらいの担保価値があるかを客観的事実を元に細かく調べます。審査の期間は1週間~3週間ほどです。

2-8.金消契約

審査が通過したら金融機関と金消契約をします。金消契約は金銭消費貸借契約のことで分かりやすく言えばローンの契約です。

2-9.融資実行

契約後に金融機関から融資の実行が行われます。融資実行日に不動産の所有権が移転し登記が完了すればあなたも不動産オーナーです。

3.融資を受ける前にやっておいた方が良い事

3-1.エビデンスを用意する

金融機関は審査時に借入希望者にどれくらいの経済力(資産)があるかどうかを調べます。これはローンの支払い能力がどれくらいあるのかを客観的事実に基づいて判断するためです。

ですので、金融機関への判断材料としてのエビデンスを出来るだけ多く用意しておいた方が審査が通りやすくなる可能性があります。

エビデンス例

・預貯金

・株、証券

・金融資産(金、不動産)

3-2.他の借入を消しておく

収益不動産で融資を受ける場合、間違いなく高額の融資になります。そのため金融機関も審査には慎重にならざるを得ません。金融機関からの心象を出来るだけよくするために不動産以外の借入などは消しておいた方が良いでしょう。

消しておいた方がいい事例

- マイカーローン

- カードローン

- 携帯電話の割賦契約

- 他金融機関からの借入

- 奨学金の支払い

少額の借入でも金融機関からの審査にどのような影響があるかはわからないので出来る限り消せる内容は消しておくようにしましょう。

まとめ

今回の記事では金融機関から融資を受けるための2つの条件『人物の評価』と『物件の評価』をご紹介しました。

ローンを組む際に様々な条件がありますが今回ご紹介した内容が全てというわけではありません。

今回の条件を全てクリアしていても通らない人もいれば、逆にクリアしていない項目があっても融資が受けられる可能性があります。

実際の所、金融機関からの融資について条件の細かい項目については分からないのです。

ただし金融機関へ融資の申し込みをすると記録が残りますので、融資を断られる可能性がある項目は出来るだけなくしておいた方が良いでしょう。