「不動産投資は30代のうちに始めるべきだろうか」とお考えではないでしょうか。

もしあなたに一定の資金力があるのであれば、30代のうちに始めることをおすすめします。

一方で、資金力が乏しい(無理をしなければ買えない)、といった状況に置かれているのであればおすすめしません。

早ければ早い方が資産形成の時期を早められますから、早いうちに不動産投資をスタートさせるに越したことはありません。

ただ、その具体的なタイミングを見定めるためには年収などの資金力、住宅購入などのライフプランなど、いくつかのポイントを踏まえて判断した方が良いです。

そこで本記事では、「30代の不動産投資」をテーマに、そのメリットや成功のポイントを解説していきます。

ぜひ本記事を通じて、不動産投資の開始時期の判断の参考にしていただければ幸いです。

不動産投資は30代のうちに始めておくべきか?

不動産投資を始めるのは早ければ早いほど良いです。

なぜならば不動産投資での資産形成には時間がかかるからです。

最終的な資産形成の時期を早めにしたいのであれば早いにこした事はないのです。

35歳で不動産投資を開始した場合と、55歳で不動産投資を開始した場合で比較してみましょう。

物件価格3,000万円の不動産の場合

| 開始年齢 | 35歳 | 45歳 | 55歳 |

| 資産形成時年齢 | 70歳 | 80歳 | 84歳 |

| 毎月の負担額 | 約1万円(トータル負担:約420万円) | 約1万円(トータル負担:約420万円) | 約2.5万円(トータル負担:約870万円) |

| 運用期間 | 35年 | 35年 | 29年 |

| 団信の保険効果 | がん診断・心筋梗塞・脳卒中・高度障害・死亡 | がん診断・心筋梗塞・脳卒中・高度障害・死亡 | 高度障害・死亡 |

※物件やお客様の状況により異なります

このように開始時期が遅くなると運用可能期間が短くなってしまい負担が増えてしまいます。

更に保険効果も薄まってしまい運用期間中のリスクが開始時期が遅くなればなるほど高まります。

運用に関して手堅くやれば不動産は少額の負担でリスクを抑えられます。

今、もしあなたが毎月3万円の余剰資金(預貯金)があるならば部分的にも不動産投資に資金を回した方が圧倒的に効率的にお金を貯めることが可能となります。

解りやすく例を見てみましょう。

仮に毎月1万円で3,000万円を預貯金と不動産でつくる場合の比較をしてみましょう。

現金で毎月1万円で3,000万円を貯蓄する場合

3,000万円(目標貯蓄額)÷1万円(毎月の貯蓄額)=3,000ヵ月(必要期間)=250年

35歳から不動産で3,000万円を資産形成する場合

3,000万円(物件価格)×1.6%(借入金利)÷35年(ローン期間)=約10.5万円/月(返済額)+9.5万円/月(家賃収入)=1万円/月(実際の負担額)

このように毎月1万円の現金預金で3,000万円貯めるというのは不可能だという事が解ります。しかし、不動産であれば現実的に資産形成が可能なのです。

30代で不動産投資を始めるメリット

早めに資産形成が可能になる

上記で紹介した通り、不動産投資は始めるのが早ければ早いほど資産形成が終わるのが早くなります。

これはどの積立系の投資商品にも同じことが言えるでしょう。

資産形成は始めるのが早ければ早いほど有利になります。

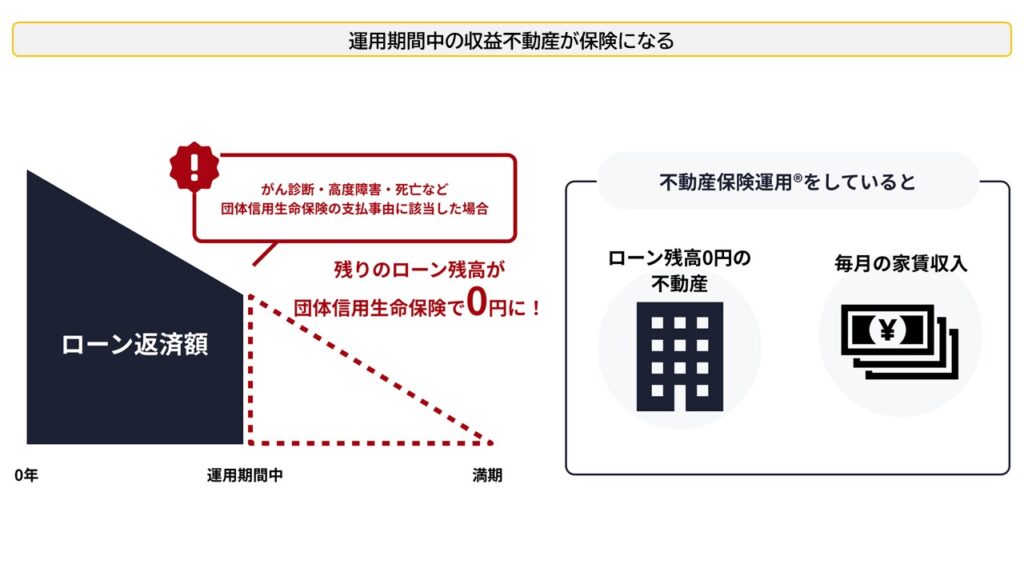

がん団信に加入できる

がん団信は団体信用生命保険の保障内容の一つでがんと診断されただけで借入残高がゼロになるというものです。

このがん団信に加入することにより不動産投資の唯一の弱点である『時間がかかる』という点を保険として所有する事によりカバーが出来るようになります。

がん団信について詳しくは『団体信用生命保険に関して知っておくべき10のこと』の記事でご紹介していますのでコチラヲご覧ください。

資産形成に必要な資本が少なくできる

不動産での資産形成のメリットはお金(資本)がかからないという点でしょう。

例えば積立保険などで現金資産で1億円をつくろうと考えたら1億円以上の現金と30年以上の時間が必要になってきます。

しかし、不動産投資で1億円の資産形成をしようとした時の実費はトータルで2,000万円~3,000万円ほどしかかかりません。

解りやすく比較表を見てみましょう。

| 積立保険1億円 | 収益不動産1億円分 | |

| 月額費用 | 約40万円 | 約5万円 |

| 資産形成期間 | 20年~30年 | 35年 |

| トータル負担 | 約1億1,000万円~1億2,000万円 | 約2,000万円~3,000万円 |

このように資産形成をする上でお金(資本)がかからずに済むというのは最大のメリットと言えるでしょう。

30代で不動産投資を始めるリスクとは?

早めに不動産投資を行っている方の傾向として以下の点がリスクとなっているケースが多い様に感じます。

お金の問題(資金力)

30代で不動産投資をやる上でのリスクはいくつかありますが一番は資金力ではないでしょうか?

一般的に30代で数千万円の資金力がある方は少ないかと思います。

はっきり申し上げるのであれば、日々の生活に影響が出るのであれば不動産投資はやめておくべきです。

運用するのであれば毎月の余剰資金(預貯金)の金額内でやるようにしましょう。

儲けようとして家賃を相場よりも上げてしまう

少しでもキャッシュフローを良くしようとして相場よりも家賃を上げてしまうと入居者がつかず空室となり家賃が入ってこないというトラブルが可能性としてあり得ます。

『家賃を高くする』この一点のみで見れば私も賛成ですが、家賃には周辺相場というものが存在します。

この価格帯から外れて高くしてしまうと他の部屋に入居者が移ってしまい家賃がはいらない空室状態となってしまうのです。

この相場を意識した家賃設定をすることが非常に重要で難しいポイントの一つと言えるでしょう。

急いで売却してしまいやすい

若い方、特に30代の方に多い傾向ですが早めに売却に走ってしまう方が多い様に感じます。

これは非常にリスクがあります。

まず、不動産での資産形成は時間がかります。最低でも10年以上は保有しておくつもりで計画を立てないと損をする可能性が非常に高いと言えます。

例えば保有から5年以内に売却をすると税率が上がってしまう『譲渡所得』などもあり、非常に細かいルールが定められています。

最初に何年間所有しておくかなどのライフプランをしっかり計画してそれに沿って実行していくことが重要です。

不動産投資について30代だからこそ気を付けておくべきこと

30代の方だからこそ不動産投資を始めるうえで気を付けておくポイントがいくつかあります。

30代のあなたが注意すべき特にここだけはというポイントをピックアップして解説していきます。

自宅購入時の住宅ローンに影響が出る可能性がある

自宅購入がまだで、直近半年内に購入予定なのであれば間違いなく影響が出ますので注意が必要です。

購入予定が1年以上先なのであれば全く問題はありません。

しかし、所得に対して金融機関からの融資枠はある程度決まっています。

参考までに年収に対しての借入可能額を見てみましょう。

年収倍率融資額早見表

| 年収 | 借入金額 |

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円~10,000万円まで |

| 1,100万円 | 8,800万円~11,000万円まで |

| 1,200万円 | 9,600万円~12,000万円まで |

| 1,300万円 | 10,400万円~13,000万円まで |

| 1,400万円 | 11,200万円~14,000万円まで |

| 1,500万円以上 | 15,000万円~応相談 |

基本的には前年度の所得に対して8倍以内が金融機関からの融資枠と考えてください。

仮に年収で1,000万円の人が3,000万円の収益不動産を融資を受けて購入すると残りの枠は約5,000万円となりこの金額の範囲で自宅を探す事になりますので、自宅の金額が6,000万円だとしたら1,000万円は自己資金が必要になってきます。

必ずしもそうだとは言えませんが、自宅購入がまだの方はご自身の融資可能額を意識することが重要です。

しかし、これに当てはまらない例外の方もいます。以下の職業の方は金融機関より優遇措置が受けられる可能性が高いです。

- 医師

- 歯科医師

- 士業

- 公務員

- 上場企業に3年以上勤務で在職中の方

- 黒字経営の事業主

こういった方々は金融機関よりご自身の所得倍率以上の借入を出来る可能性が一般の方よりも高いでしょう。

前年度の年収次第ではローンに頭金条件が出てしまう可能性がある

不動産投資を始める時に9割以上の方が金融機関より融資を受けて取組みをするかと思います。

その際に重要なのが『物件価格に対して何割の融資を受けるのか』です。

先の章でも紹介しましたが、ご自身の前年度の年収に対して約8倍が融資枠の基準となります。他に何も借入をしていなくても所得が借入希望額の倍率に達していなかった場合、金融機関より頭金の条件が発生してしまう可能性があります。

仮に購入物件の価格に対して頭金の条件が出てしまった場合は、購入タイミングを再度検討することをおススメします。

30代は結婚や自宅の購入、子供など様々の事にお金が必要になってくる年代でもあります。

手元の資金は出来るだけ使わずに残しておく方がいいでしょう。

頭金や手付金など不動産購入時にかかるお金などについて詳しくは『頭金と手付金の違いとは?不動産の基礎知識を解説!』の記事でもご紹介をしていますのでこちらもご覧ください。

勤続年数が3年以上ないと取組みが難しい

金融機関からの融資を受ける際には当然、審査があります。

その審査の際にどんな勤務先でも勤続年数は絶対に見られますので注意が必要です。

金融機関は融資をする人物に対して、「この人はいくらまでなら貸したお金を返してくれるか」という視点で評価をします。

年収や勤務先、今までのカードの支払い履歴などは当然ながら勤続年数も見ます。

その理由は勤務先が変われば所得も変わるからです。

短期間での転職などを繰り返していた場合、所得が安定しませんので金融機関からの融資は受けられませんのでご自身の勤続年数が3年以上になっているのを確認してから検討をした方が良いでしょう。

パートナーの同意を得るようにしておく

あなたがどのような経緯で不動産投資を検討するに至ったかは様々だとは思いますが、パートナーの方(彼氏・彼女・夫・妻など)がいる場合は必ず購入前に同意を得るようにしましょう。

収益不動産の購入を検討するにまで至ったあなたの不動産に対する理解と知識は、何も知らない方よりも圧倒的に上なのだという事を自覚しましょう。

不動産投資に対する知識が全くない方からすれば不動産投資に対するイメージは「こわい・失敗する・損をするかも」なのです。

このイメージを覆すのは容易ではありませんがパートナーの方に何も言わずに不動産投資を始める事の方がリスクなのです。

もし、事前に同意を得ずに不動産投資を始めて後でバレた場合パートナーともめる可能性が圧倒的に高いからです。

少なくとも今後の人生を豊かに生きていく上での資産形成の手段であるはずの不動産投資のはずです。

共に一緒の時間を過ごしているパートナーの方へは先々を考えると同意を得ておいた方がいいでしょう。

30代が不動産投資を成功させるためのポイント

30代の方が不動産投資を成功させるためのポイントは以下の5つです。

- まずは目的をはっきりさせておく

- 物件は首都圏限定にする

- 金融機関から頭金なしの満額融資を受ける

- がん団信に加入する

- 可能であれば複数件所有する

このポイントを順番にご紹介していきましょう。

ポイント1:目的をはっきりさせておく

まずは何のために不動産投資を始めるのかの目的をはっきりさせておきましょう。

この目的がはっきりしていないと途中で失敗する可能性が高くなってしまいます。

目的例

- 資産形成

- 保険として

- 老後準備

- 節税として

それぞれの目的で運用方法は変わってきます、最初にどのような目的で不動産を所有するのか明確にしておきましょう。

不動産投資に関しては基本的に時間がかかります。

長期での保有になりますので運用計画はしっかり立てておきましょう。

セットライフエージェンシーでは各個人様お一人に合わせた運用スキームをご提案していますので、ご自身のライフプランに合わせたご計画を立ててみたいという方はお気軽にお問合せ下さい。

ポイント2:物件は首都圏の一人暮らし向け限定にする

物件は首都圏の一人暮らし向け物件のみに限定しましょう。

この首都圏の物件に限定している理由は以下の3つです。

- 入居率の高さ

- 資産性の維持のしやすさ

- 出口戦略の幅の広さ

①入居率の高さ

まず、入居率の高さですが東京都の発表している人口統計の推移によると令和6年10月1日時点での東京都の人口は14,192,184人と前年同月比で92,191人増となっています。

2020年のコロナ下でも人口が1400万人を超える日本国内で唯一の人口増加都市になりますので高い入居率を維持しやすい場所になります。

更に東京23区内は入居率の高いワンルームマンションに全区で建築規制が入っており、他の地方都市のように自由に増やすことが出来ません。

建築規制については『東京23区は新築ワンルームマンションを建てられない?ワンルーム建築規制について』の記事でご紹介していますのでこちらをご覧ください。

つまり、人口増加の需要に対してマンションの供給が圧倒的に追いついていないという事なのです。

新築のワンルームマンションともなれば、入居希望者10人に対して1人しか入居が出来ないような割合になります。年数が経過してもこの建築規制があるため他にマンションが建ちづらいので高い入居率が維持しやすいというのも首都圏の物件の特徴になります。

②資産性の維持のしやすさ

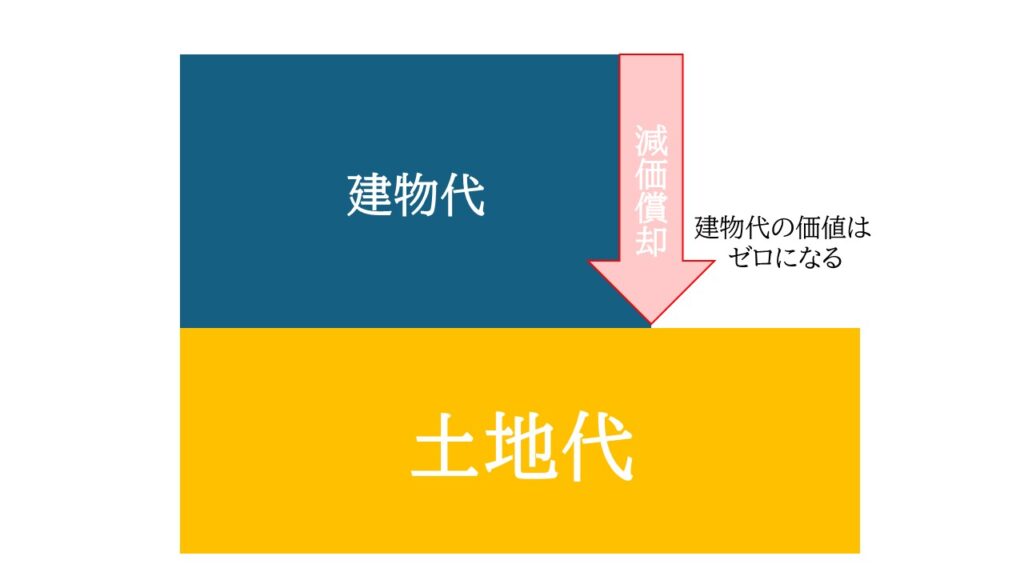

次に資産性についてですが、先の章でも説明をしましたが不動産は全て土地代と建物代に分けることが出来ます。

そして、物件の場所が借地権でない限り戸建て・マンション問わず土地代は存在します。建物代は減価償却で最終的にゼロになるため土地代がその不動産の価値となります。

つまり、土地代の高い場所が最終的な資産価値を決めるのです。

日本国内で一番土地代の高い場所は首都圏になります。

首都圏の土地の価格の推移については『毎年10%以上も高騰!首都圏のマンション価格が庶民に手が出せないほど高騰している理由』の記事でご紹介していますのでこちらをご覧ください。

土地代=資産性となりますので首都圏限定ですと資産性が維持しやすいと言えます。

この資産性が維持をしやすいという事の判断基準の一つとして、物件に対して金融機関が満額融資評価を出しているかどうかではないでしょうか。

金融機関が物件を担保に満額融資をするという事は、物件の資産価値に対して融資額に見合う価値があると判断しているという事なのですから。

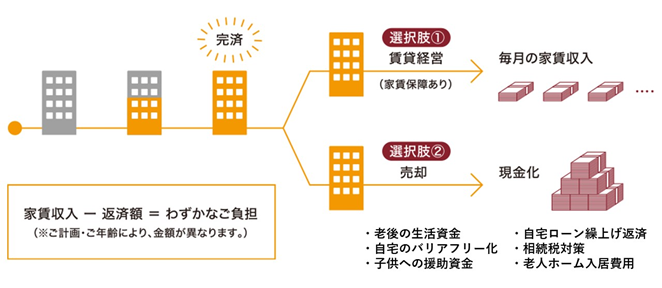

③出口戦略の幅の広さ

最後に出口戦略の幅の広さですが、最終的に手元に残った不動産について先の章でも説明しましたが、高い入居率を誇るためそのまま人に貸して家賃を取り続けるという事も可能ですし、資産性が維持しやすいため売却してまとまった資金として受け取る事も可能です。

この売却可能な実物資産が手元にあるという強みは将来的な老後の生活においてかなり心強いと言えるのではないでしょうか?

ポイント3:金融機関から頭金なしの満額融資を受ける

先の章でも紹介しましたが、金融機関から融資を受ける際に物件価格に対してどれくらいの割合の融資を受けるのかが不動産投資を始める上で重要なポイントとなってきます。

結論から申し上げるのであれば、頭金なしの満額融資を受けるべきです。

理由は手元の資金は使わずに資産形成をすることが可能となるからです。

不動産投資においてこの『頭金』が一つのハードルであると私は考えています。事実、多くのお客様からこの頭金についての問い合わせが弊社にも寄せられています。

頭金なしで運用しても生活に支障がないのですから、手元の資金は使わずに残しておいて別の事に使用した方が後々の事を考えても有利と言えるでしょう。

頭金なしの不動産投資については『頭金なしで不動産投資はできる?満額融資を受けて成功させるための手順』の記事でもご紹介していますのでこちらをご覧ください。

ポイント4:がん団信に加入する

団信(団体信用生命保険)を活用することにより収益不動産を保険として所有することが出来ます。

さらにその団信の中でもがん保険付きの団信、がん団信は非常に魅力的な内容となっています。

つまり団信(団体信用生命保険)とは何か万が一があった際に保険会社が物件の借入をゼロにしてくれるというものです。

がん団信はその保険内容の中にがん保険が入っているものになります。

がん団信の保険効果と通常の生命保険の保険効果を比較して見ましょう。

同額の掛け金でもこれだけ効果が違うとなれば真剣に検討する価値はあると言えるのではないでしょうか。

30代の方だと将来を考えた保険に加入している方はまだそこまで多くは無い様に感じます。

今現段階での不動産投資がそのままご自身の保険になるのであれば効率面と費用面の両方でメリットがあるように感じます。

団信について詳しくは『団体信用生命保険に関して知っておくべき10のこと』の記事でご紹介していますのでこちらをご覧ください。

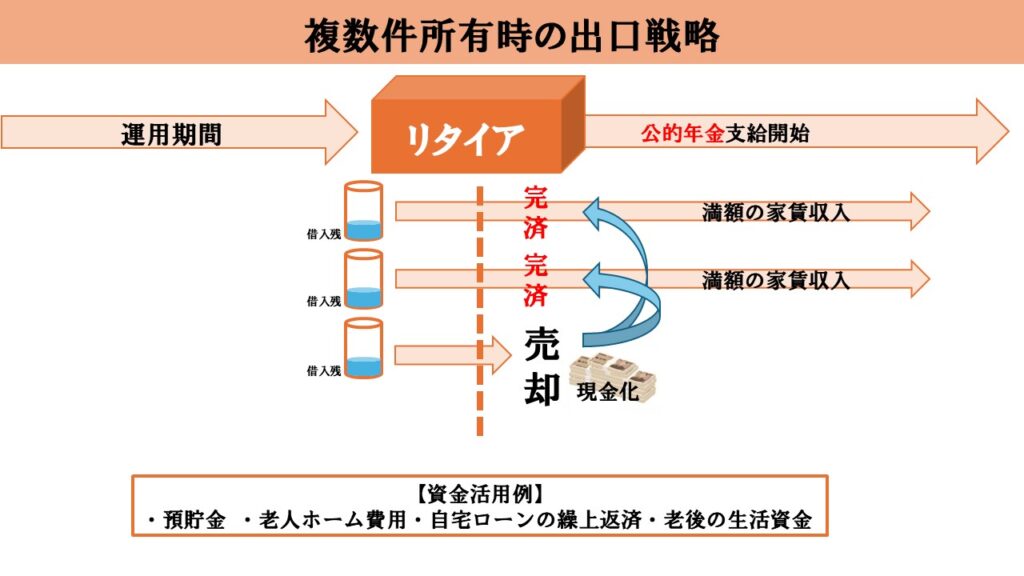

ポイント5:可能であれば複数件所有する

不動産投資の出口戦略の部分を考えると、不動産は複数件所有した方が有利だと言えます。

複数件所有するのがどのように有利働くのかを見てみましょう。

早めに収支をプラスに出来る

複数件所有する事により所有用の物件と売却用の物件を分けることが出来ます。

例えば3件物件を所有していた場合、ある程度借入残高が減ってきたタイミングで1件を売却し3件分の繰り上げ返済をすることにより、予定よりも早く収支をプラスにすることが可能です。

これが可能なのも長期的に資産価値の維持をしやすい首都圏の物件の特徴と言えます。

まとめ

不動産投資は始めるのが早ければ早いほど有利

毎月の余剰資金(預貯金)が3万円以上あるなら不動産をやるべき

運用目的を事前にはっきりさせておく事でリスクを下げられる

可能であれば複数件持った方がメリットは強まる