あなたにとって、家とはどんな存在でしょうか。

人生を振り返ってみれば、特に幼少期の思い出の多くは「家」に連動していることに気づきます。

庭で自転車に乗る練習をしたり、リモコンの取り合いで喧嘩したり、怒られたり、食卓を囲って家族で会話を楽しんだり、いろいろな思い出を形成しているのは家でした。

私も気付けば親の立場になりました。

幼少期の私のように子どもにとって素晴らしい思い出を作りたいと考えるようになりました。そんな人生のあらゆる出来事の中心にあるのが家であり、人生の思い出を作る存在こそが家だと考えるようになりました。

そして、私は今まさに家の購入に向けて行動を起こしている最中です。

幸いにも不動産会社に勤務していることから家に関する一定の知識は持っています。

例えば、よく誤解されていますがマンションに土地の所有権がないと思っている方が一般に多いですがマンションにも土地の所有権はあります。戸建て・マンション問わず借地権でない限り土地の所有権は存在する事などや、都内の不動産は相続時に路線価評価により圧縮率が高いため現金よりも相続税がかからない事などは知識として持っています。

こういった部分的な基礎知識以外で、実際に行動してみてわかったのは、調べて行って見て触って現場の空気を感じてみないと、本当に理想的な家は見つからないということでした。

特にお金の問題には悩まされました。理想の家を求めながらも、現実的なお金の問題とどう折り合いをつけるべきか考え続ける日々を過ごしてきました。

本記事はそんな私が家を買うためにやってきたことの記録とこれからやろうとしていることを22のタスクにまとめたものです。

リアルタイムで行動を起こしている私の経験はきっと誰かにとって役立つものだと思います。

もしあなたが家の購入を検討し始めていて、「どうやって家の購入を進めればいいのだろう?」と思われているのであれば、ぜひ本記事を一つの参考に取り入れていただければ幸いです。

それでは最後までご覧ください。

大まかな結論

自宅の購入に向けて一番大事な項目は『直近1年間の所得金額』です。

多くの企業が12月~1月中に従業員の源泉徴収票を発行しています。

これが自宅購入に関する重要度の割合の80%と言っても過言ではありません。

最近ではフラット35など年収300万円~でも融資を受けられるものもありますが融資倍率も通常の金融機関と比較すると少額になります。

つまり自分の希望する場所・広さ・設備などを考慮した場合、年収が一定額以上ないと購入金額の融資が受けられないのです。

一般的には年収の約8倍がご自身が金融機関から受けられる融資額の限界と言ってもいいでしょう。

参考までに年収に対して受けられる融資額の早見表を見てみましょう。

年収倍率融資額早見表

| 年収 | 借入金額 |

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円~10,000万円まで |

| 1,100万円 | 8,800万円~11,000万円まで |

| 1,200万円 | 9,600万円~12,000万円まで |

| 1,300万円 | 10,400万円~13,000万円まで |

| 1,400万円 | 11,200万円~14,000万円まで |

| 1,500万円以上 | 15,000万円~応相談 |

一部の対象外の方を除けば、私も含めて一般の方はご自身の所得を自宅購入の1年前にどれだけ上げておけるのか、がポイントとなるのです。

しかし、これに当てはまらない対象外の方も存在します。

対象外例

- 国家資格保有者(医師・歯科医師・士業など)

- 公務員

- 上場企業3年以上勤務で在職中

- 継続した黒字経営の事業主

こういった社会的信用力の高い方々はご自身の年収倍率以上の借入を金融機関から優遇措置を受けられる可能性が高いです。

しかし、それ以外の一般の方は所得が上がった次の年が購入をしやすいタイミングだと言えます。

逆に所得が上がった翌年の1年間は物件を探す猶予があるという事です。

次の章からは不動産会社のサラリーマンが東京都内で自宅を購入するために実際に1年間の間に行ってきたことをご紹介します。

東京都内で家を買うためにやってきたこと22選

ここでは不動産会社勤務のサラリーマンが源泉徴収票を発行してもらってから1年後に東京都内で家を買うために実際に実践している事を時系列に沿って解説していきます。

自分の信用情報の確認

まずは自分の信用情報を確認しましょう。

これはどんなに所得が高い人でも信用情報に何か傷があると金融機関からの融資は受けられないからです。

信用情報の照会先は主に以下の3つになります。

それぞれがどのような機関なのかを説明していきます。

CICとは

CICは主にクレジットカード会社が加盟する信用情報機関です。

携帯料金やクレジットカードの未払いの情報はここに記録されています。

JICCとは

JICCは金融系の会社が加盟する機関です。

消費者金融会社・クレジット会社・信販会社・金融機関・保証会社・リース会社など与信業務などを行っている会社が加盟しています。

KSCとは

ここは銀行系の加盟機関です。

金融機関などが信用情報を照会する時に用いるケースが多い機関です。

それぞれの機関に自分の信用情報がどのように登録がされているのかを事前に確認をしておきましょう。

例えば過去に携帯料金などを延滞していて記録が残ってしまっているなどのケースや、返済し忘れている借入などがあれば間違いなく金融機関の審査に影響が出ます。

万が一、過去の5,000円の携帯料金の未払いで自宅購入を断念することにでもなれば笑い話にもなりませんからね。

各機関1回1,000円で確認ができますので、3機関に照会をした場合3,000円の費用がかかる事になります。

確認して何もなければご自身でも安心が出来ますので、まずは自分の信用情報の確認をしましょう。

金融機関の仮審査をする

信用情報の照会と同時に金融機関への仮審査を申し込みをしておきます。

これはどの金融機関でも構いません。

あくまでも自分の直近1年間の年収でいくら融資が受けられるのかを確認しておくだけです。

年収倍率融資額早見表

| 年収 | 借入金額 |

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円~10,000万円まで |

| 1,100万円 | 8,800万円~11,000万円まで |

| 1,200万円 | 9,600万円~12,000万円まで |

| 1,300万円 | 10,400万円~13,000万円まで |

| 1,400万円 | 11,200万円~14,000万円まで |

| 1,500万円以上 | 15,000万円~応相談 |

こちらの表を参考に例を見てみましょう。

年収で600万円の人だと仮定します。

そうすると、通常であれば4,800万円までは融資が受けられる形にはなりますが他に借入などがあればその残高分借入可能額は減額されます。

もし、既に他の借り入れがある方は金融機関へ残高証明の発行を依頼しておくか、返済予定表で借入残高の確認をしておきましょう。

4,800万円での仮審査が通過したならば10倍まで増額して再度仮審査を申し込んでもいいと思います。

あくまでも仮審査は本申込みではありませんので何回仮審査の申し込みをしても問題ありません。

しかし、審査結果が出るまでは約1週間ほどかかりますので申し込む金融機関を4行に分けて年収×7倍・8倍・9倍・10倍と倍率を分けて申込をしておくと審査結果は同時期に出るかと思います。

ここで実際の自身の借入可能額の目安を把握しておきましょう。

戸建てか、マンションかを仮で決める

自分が戸建てかマンションのどちらを買うのかを暫定で決めておきます。

それによって目指すべき方向性も変わってくるのです。

参考までに実際にやったやり方をご紹介します。

まずは、それぞれでメリット・デメリットを箇条書きにしました。

前提条件として新築のみで考えています。

マンションのメリット

- オートロックや監視カメラなどセキュリティが充実している

- ゴミ出しが24時間OK

- 防音がしっかりしている

- 設備が最初から設置されている(エレベーターや宅配ボックス、ネット回線など)

- エントランスや廊下など共有部分を自分で掃除しなくていい

- 都内であればリセールしやすい

- 建物の修繕などは管理組合でやってくれる

戸建てのメリット

- 注文住宅なら間取りを含めて自由にできる(駐車場・庭付きなど)

- 建ぺい・容積率の高い土地なら部屋数を増やしたうえで広く使える

- 太陽光などで節税できる

- 管理費・修繕積立金がかからない

- 下の階の人へ気を使わなくていい

- 敷地内にいるのが家族のみ

- 最終的に土地そのものが活用できる

- 大型犬を飼える

マンションのデメリット

- 管理費・修繕積立金がかかる

- 駐車場代が別でかかる(車を持っていた場合)

- 部屋の増築などが難しい

- 土地活用が出来ない

- 大型犬などが飼えない

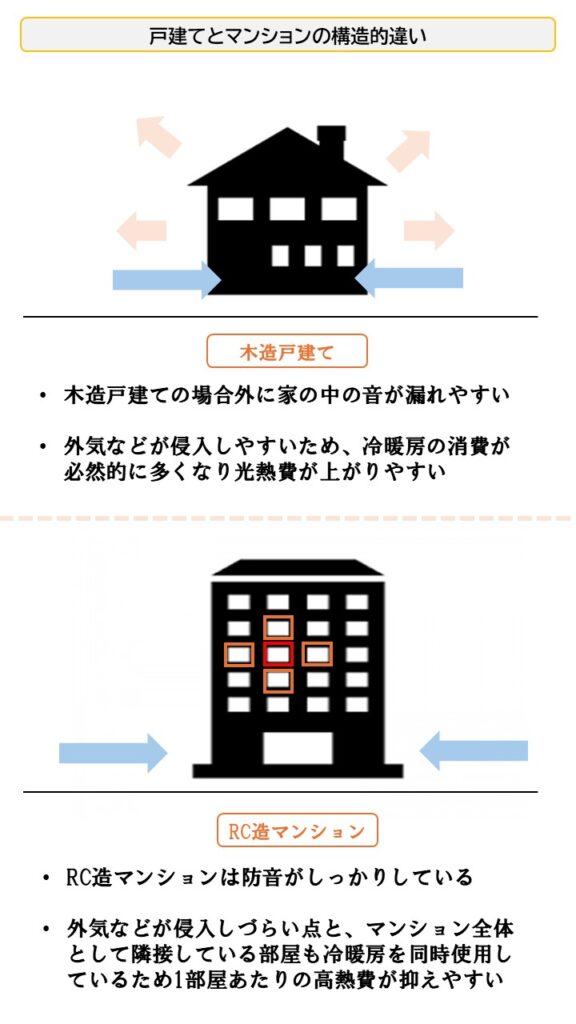

戸建てのデメリット

- セキュリティ面が不安

- 防音面がマンションに比べて弱い

- 光熱費が高くなりがち

- 建物の修繕やメンテナンスなどを自分でしなければいけない

- ゴミ出しなどの曜日が決まっている

- 建てるのに一定の広さの土地が必要になる

- アンテナなどの回線を新たに全て設置しなければならない

大まかに出すとこんな感じではないでしょうか?

ここで、妥協できる点とできない点を精査して暫定で私は『マンション』に決めました。

理由としてはセキュリティ面とゴミ出しです。

私は他はある程度妥協できる内容でした。

ここで暫定でマンションに決まりましたので、これからマンションを中心に物件探しなどをしていく事になります。

住宅展示場やマンションのモデルルームなどを見て回る

これは予算を決めずに手あたり次第見に行きました。

理由は最新の住宅設備などを見ておきたかったからです。

住宅展示場やモデルルームには最新の設備があり、自宅のクオリティを決めていくうえで非常に参考になります。

設備などは実際に見て触った方が圧倒的にイメージしやすいです。

その点、展示場などは実物があるのですから出来るだけ多く見て回った方がいいと私は考えます。

展示場へ行ってからの営業からの連絡などが煩わしい場合はアンケートなどに連絡不要としっかりと記載しておきましょう。

ちゃんとした会社はそこで連絡などはしてこないのでメーカー選定の基準にもなります。

欲しい家具、家電などを実際に見て自宅以外にかかる具体的な予算を試算しておく

これは自宅を購入する上で現金の予算と間取りの候補を決める2つの意味を持ちます。

自宅の購入は賃貸の引っ越しと違い、家具家電の買い替えをするケースがほとんどです。

自宅はローンで購入するにしても、家具家電の購入分で使用する現金部分の予算もしっかりと試算しておきましょう。

家具の大きさなどは自宅の広さに合わせて購入してもいいですが、家具に合わせて自宅の広さを計算しておくことも重要だと私は考えています。

例えば、間取り3LDKのマンションで専有面積60㎡だったとします。

リビングにダイニングテーブルと大きいソファーが欲しいと思ってもリビングダイニングスペースが18㎡(約10畳)だとしたら手狭になってしまいます。

全体の広さに加えて各部屋の広さの基準を決めることでより具体的に物件候補を選定する基準をつくることが出来るのです。

自宅の大まかな予算を決めておく

ここまでで決まった借入可能額・家具家電の金額を含めて支出できる金額の概算が出せる形になりました。

解りやすく例で見てみましょう。

- 借入可能額:5,000万円

- 家具家電の予算:200万円

合計予算:5,200万円

この数字だとすると、自宅は5,000万円以内で探していくことになりますが家具家電を合わせると5,200万円となりますので家具家電を多少妥協して物件予算を5,100万円まで引き上げても問題ないということになります。

なのでこの例で見ると自宅の予算は5,000万円以下(+100万円は許容範囲)の物件で探していく形になります。

この例をもとに次の章も見ていきましょう。

毎月の支払いと自宅購入時にいくらの現金が必要なのかを把握しておく

自宅予算が5,000万円の場合、この数字を元に月々の支払額を試算します。

- 物件価格:5,000万円

- 金利:0.4%

- 借入期間:35年

この条件ですとローンの支払いは月々12.8万円となります。

しかし、これが月々の支払いの全てではありません。

マンションの場合、ここから管理費・修繕積立金が別途かかります。

更に日々の生活をしていくうえで電気・ガス・水道などの光熱費もかかってきます。

先ほどの数字にこれを概算で組み込んでみましょう。

- ローン支払い額:12.8万円

- 管理費・修繕積立金:3万円

- 光熱費:2万円

合計:17.8万円/月

自宅購入後の月々の支払額が概算で17.8万円となりました。

ここで、まずやることが『自分がこの支払額を本当に許容できるのか』を考える事です。

この概算で出した17.8万円という金額は購入後に実際に自分が毎月支払っていく金額なのです。もしここで許容できないとなれば自宅の予算を減額した方がいいでしょう。

判断の目安としては今払っている家賃との比較です。

現在の自宅がマンションの賃貸なのであればどの物件でも毎月の家賃は家賃+管理費となっているはずです。そこに修繕積立金が乗っかります。

自宅購入で間取りが広くなりますので間違いなく光熱費は上がります、なので光熱費の予算は+1万円で試算しましょう。

例を見るために、まず23区内の家賃相場を見てみましょう。

- 東京23区新築マンション間取り・広さ別平均家賃一覧

| エリア | マンションタイプ別 平均家賃 | |||

| 1R・1K・1DK 新築 25㎡~30㎡ |

1LDK・2K・2DK 新築 40㎡~45㎡ |

2LDK・3K・3DK 新築 50㎡~60㎡ |

3LDK・4K・4DK 新築 70㎡~80㎡ |

|

| 千代田区 | 16.04万円 | 24.83万円 | 34.58万円 | 64.50万円 |

| 中央区 | 14.40万円 | 23.73万円 | 30.63万円 | 42.03万円 |

| 港区 | 15.47万円 | 30.08万円 | 39.62万円 | 53.33万円 |

| 新宿区 | 14.21万円 | 22.38万円 | 33.03万円 | 41.46万円 |

| 文京区 | 12.11万円 | 20.01万円 | 26.24万円 | 36.43万円 |

| 台東区 | 12.83万円 | 19.37万円 | 23.96万円 | 35.00万円 |

| 墨田区 | 11.43万円 | 16.73万円 | 21.11万円 | 27.63万円 |

| 江東区 | 11.93万円 | 17.56万円 | 23.06万円 | 30.08万円 |

| 品川区 | 12.07万円 | 20.20万円 | 26.55万円 | 37.39万円 |

| 目黒区 | 13.65万円 | 22.75万円 | 31.21万円 | 38.21万円 |

| 大田区 | 10.20万円 | 15.46万円 | 21.22万円 | 25.48万円 |

| 世田谷区 | 11.67万円 | 19.08万円 | 25.39万円 | 31.21万円 |

| 渋谷区 | 14.99万円 | 26.62万円 | 39.72万円 | 58.13万円 |

| 中野区 | 11.22万円 | 18.37万円 | 24.39万円 | 28.62万円 |

| 杉並区 | 10.36万円 | 15.84万円 | 22.55万円 | 28.29万円 |

| 豊島区 | 12.10万円 | 18.06万円 | 25.79万円 | 30.67万円 |

| 北区 | 10.58万円 | 16.05万円 | 21.14万円 | 25.31万円 |

| 荒川区 | 10.00万円 | 17.70万円 | 22.10万円 | 27.58万円 |

| 板橋区 | 9.84万円 | 14.40万円 | 20.33万円 | 23.28万円 |

| 練馬区 | 8.94万円 | 13.46万円 | 19.02万円 | 22.40万円 |

| 足立区 | 8.69万円 | 12.80万円 | 15.65万円 | 18.92万円 |

| 葛飾区 | 8.61万円 | 12.11万円 | 15.95万円 | 19.34万円 |

| 江戸川区 | 9.35万円 | 13.95万円 | 17.89万円 | 21.46万円 |

出典:ホームズより(2024年9月28日時点)

新築で1LDK・2K・2DKの広さ40㎡での平均家賃が約18.76万円となっています。

この数値を基準とした時、光熱費と管理費を足しても毎月の支払い額は下回る計算になります。

実際に私が現状支払っている家賃ともあまり変わりませんでした。

この17.8万円/月という金額は私は問題なく生活していける許容範囲でした。

逆に今支払っている家賃から物件価格の予算の目安を決めるというやり方でもいいかもしれません。

現状の家賃が16万円と仮定した場合の例で見てみましょう。

16万円(家賃15万円+管理費1万円/月)×35年(ローン期間)=6,720万円(総支払額の予算)-1260万円(管理費・修繕積立金3万円×35年分の概算)-380万円(金利35年分概算)=5,080万円(物件価格)

このような、形になります。

つまり、家賃16万円を支払っている方であれば5,080万円までの物件であれば購入しても生活に支障を出さずに生活をしていける支払い能力を有しているという事になります。

ここで物件価格の目安が算出できましたが、実は他に見えない費用があります。

不動産購入時に他にかかってくる費用が諸費用です。

まず諸費用がどんなものなか内訳をみてみましょう。

諸費用内訳

- 登記費用

- 融資事務手数料

- 清算金(税金等)

- 保証料

- 火災・地震保険料

- 仲介手数料

これらが諸費用です。

金額は物件や金融機関、仲介不動産会社により変わりますが目安として350万円~450万円ほどで見ておきましょう。

月々の負担

- ローン支払い:12.8万円

- 管理費・修繕積立金:3万円

- 光熱費:2万円

合計金額:17.8万円/月

家具家電:約200万円

諸費用:約400万円

住宅購入資金はローンで支払っていくにしても、現金支出の最低限の諸費用分+家具家電代の合計600万円は預貯金をしておく必要性がここで解ります。

予算の範囲で物件を探す

さて、物件価格の予算も決まりましたのでここから物件を探します。

これは絶対に予算の範囲で探すようにしましょう。

仮に予算が5,000万円だったとして、5,000万円でこれは・・・と思う物件が無く、6,000万円でいっぱいあるから予算を上げて探すという事は絶対にしないでください。

もし、希望エリアで予算内の物件が無いのであれば場所を妥協するか、広さを妥協するかを選択しましょう。

この予算を上げるという事は、購入後の毎月の支払いで無理をするという事なのです。

この物件価格の予算を上げるという選択肢が可能な方は翌年以降も継続して所得が上がる見込みがある方のみです。

それ以外の方は予算を超えた分は『頭金』となります。

この頭金を支払えるのであれば予算を上げても問題ないと言えます。

しかし、私は家具家電に現金を使用したかったのでフルローンで物件を購入するために予算内で探すことに決めました。

戸建てとマンションのどちらがいいかを再度検討する

ここまでで、大まかな予算と広さは決まりました。

ここで再度、戸建てとマンションのどちらを購入するかを検討します。

理由は最初より具体的にイメージをつける事が出来るようになっているからです。

自宅は買ってお終いではなく、住み続ける物です。

つまりは、維持し続けるランニングコストとストレスのかからない環境が重要なのです。

再度自分が住み続ける物件が戸建てかマンションかを冷静に見つめなおす作業がこのタイミングで必要なのです。

結論、私はマンションを選択しました。

追加での理由は防音面と光熱費です。

戸建ては外に音もれしやすい点と、光熱費が高くなりやすいというデメリットがあります。

これは構造的に変えようのない部分なのです。

戸建ても木造からRC造に変更すればそれなりに防音は可能ですが、建築費が跳ね上がります。

RC造の戸建てとは家賃が入らないマンションを建てるのと同じなのですから。

場所も都内で広さなども考えれば1億5,000万円は余裕で超えます。

予算の事を考えれば私の選択はマンションとなりました。

購入場所の候補をいくつか選定する

さて、ここからは場所の選定になります。

あくまでも私の基準ですが、場所に関しては自分の住みたい駅で探した方がいいでしょう。

都内は電車社会ですので移動は基本電車です。

通勤時間や乗り換え回数などを考慮して候補駅を選定していきます。

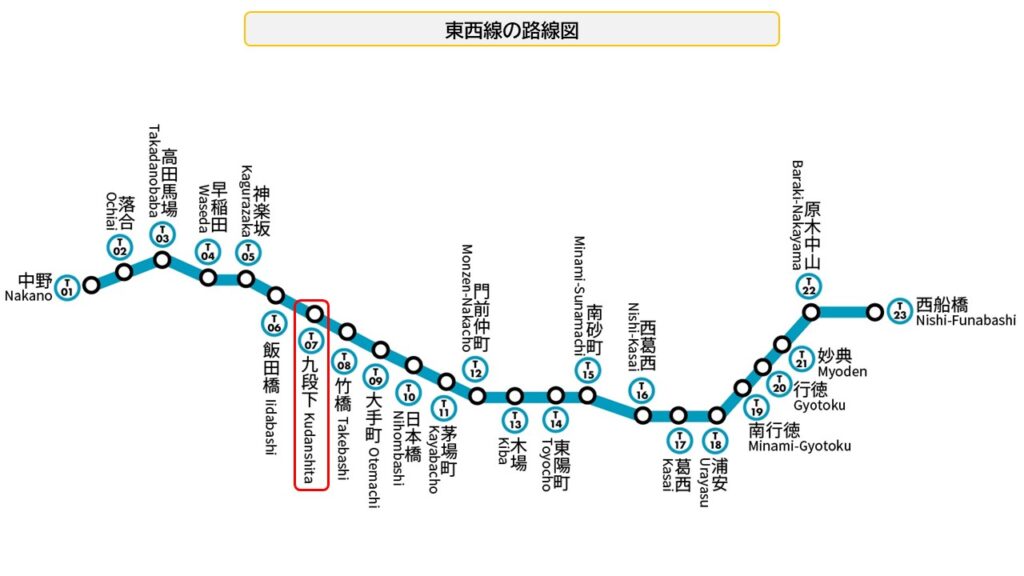

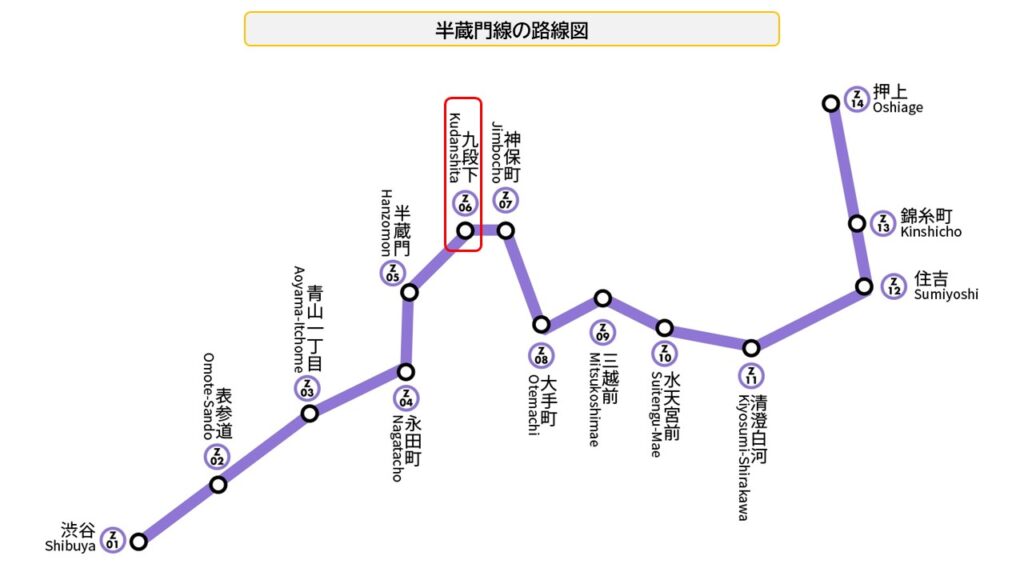

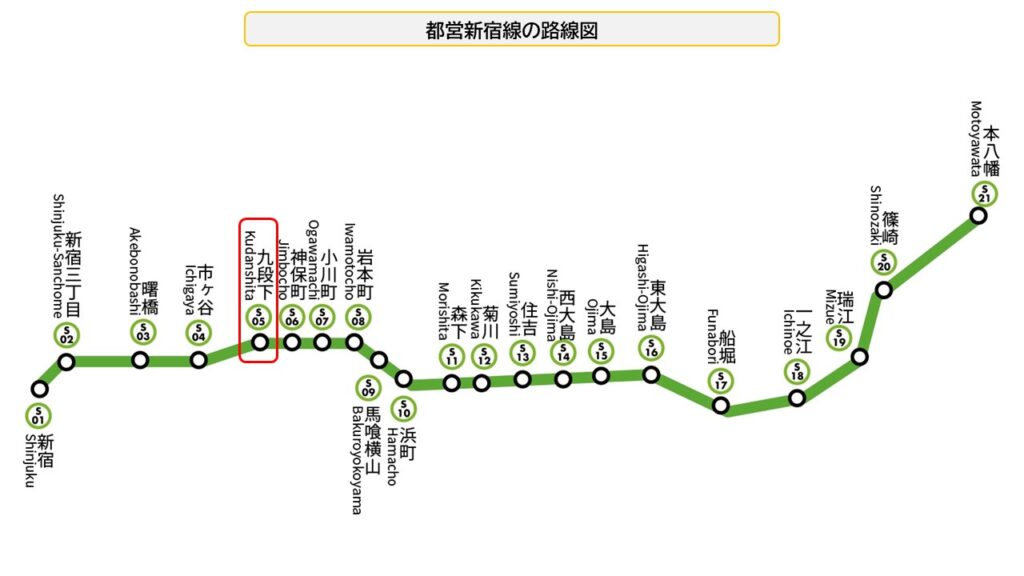

弊社の場合、最寄り駅は九段下駅と飯田橋駅の2駅になります。

例えば九段下駅ですと東西線・半蔵門線・都営新宿線の3路線があります。

この3路線の中で自分が住みたい駅の候補を出していきます。

駅に関しては完全に人それぞれの好みになるかと思いますが、4駅~6駅くらいを候補数として出した方がいいでしょう。

その理由を次の章で説明します。

候補地の周辺を実際に散策する

候補地の駅が決まったら実際にその駅周辺を散策します。

先ほど章で候補駅の数を4駅~6駅くらいに絞った理由は実際に散策するのが候補地が多いと行くのが大変だからです。

平日は仕事をしているので散策するのは無理です。なので私を含めてほとんどの方が休日に散策するかと思います。

しかし、候補地が多いと正直何ヵ所も回るのが大変です。

中身は完全にぶらり途中下車の旅ですが、自宅の候補地探しとなると確認しておく内容も多いので結構大変です。

参考までに、実際に私がどのような事を注意して候補駅の散策していたかをご紹介します。

散策時に注意していた事

- 駅のエレベーターの位置

- 駅周辺(400m以内)にスーパーが何件あるか

- 歩道の広さ

- 周辺の再開発計画の予定

- 公園の数

- 飲食店の営業時間

- 区役所までの距離

駅のエレベーターの位置は子供を連れて出かける時などにベビーカーの利用や重い荷物を運ぶ時などで使用しますので、これが少し面倒な位置にあるとポイントとしては下がります。

駅周辺のスーパーは徒歩5分(80m=徒歩1分)距離を重点に見ました。

歩道の広さは子供を連れて歩く時に自転車等が危険ではないかを注意して見ていました。都内は歩道が基本的に狭いので歩いているときにぶつかりそうになったりする時があります。歩道幅が広いとその可能性を低くすることが出来ますのでプラスのポイントになります。

周辺の再開発計画は完成までの期間の騒音やトラックなどの出入りの頻度を見ていました。購入後どれくらいの期間工事が続くのか、工事完了後はどのように生活利便性が上がるのか、この土地の資産価値にどんな影響があるのかなどがポイントとなります。

公園の数は=子育て世帯の数だと私は考えています。子育て世帯が多い区だと周辺施設が充実している場合が多いのでプラスポイントになります。

飲食店の昼間の営業店舗数と営業時間は夜遅くまで営業しているのではなく、逆に早く閉まる飲食店が周辺にどれだけあるのかを見ました。理由は駅周辺の治安です。例えば閉店時間が22:00の飲食店が多い駅と閉店時間24:00の飲食店が多い駅だと、どちらに人が集まりやすいでしょうか?答えは後者だと思います。一概にそうだとは言えませんが、遅くまで営業している飲食店が多い駅だとその時間まで多く酔った人がいることになります。お酒とは怖いものです。

将来的に塾や部活などで帰りが遅くなった時の子供の万が一を考えた時に不安材料としては排除しておくのにこしたことはないかと思ったのです。

区役所までの距離は調べればすぐにわかりますが、区によっては出張所が駅のそばにあったりしますのでそこまでの実際の道のりなどを確認しました。

私が散策時に注意していた事はこんな所です。

他の部分などは都内であれば一定水準の交通手段や生活利便性は確保されていますので気にしませんでした。

家は後から間取りや家具など変える事は出来ますが街に関してはどうしようもありませんから実際に散策することをおススメします。

購入時期を決める

さて、ここまでで予算・広さ・エリアなどがある程度固まってきました。

ここからは具体的にいつ購入するのかを決めておきます。

これは、契約ではなく決済ベースで計画する事が重要です。

不動産の購入までの流れを簡単にご説明します。

上記の通り売買契約から決済までかなり遠いのがわかります。

期間でご説明すると約1か月~2か月ほどかかります。書類などをそろえるのに時間がかかれば決済までの時間は更に伸びます。

仮に金融機関との金消契約が年をまたいでしまった場合、直近の所得が変わりますので書類関係は提出し直しになる可能性が高いのです。

つまり所得が変わりますので融資評価が変わります。

所得が上がっていれば問題ありませんが下がっていた場合、追加の書類提出や融資条件に頭金条件などの追加がされる可能性があります。

金融機関にもよりますが金消契約から決済までは約2週間ほどかかります。

逆算していくと所得の変わらない年内の12月までに決済完了するためには遅くとも11月頭には物件の売買契約をしておく必要があるのです。

この例でいくと12月半ばに決済完了の予定としておきます。そうすると、物件の売買契約は10月の後半~11月初旬までに決める事となります。

ギリギリに動くと予期せぬトラブルなどで決済がずれ込んだ時に対応する事が難しくなるため、購入時期の目安は事前にある程度決めておくと事をオススメします。

健康診断の時期を調べる

ここで健康診断の時期を調べておきます。

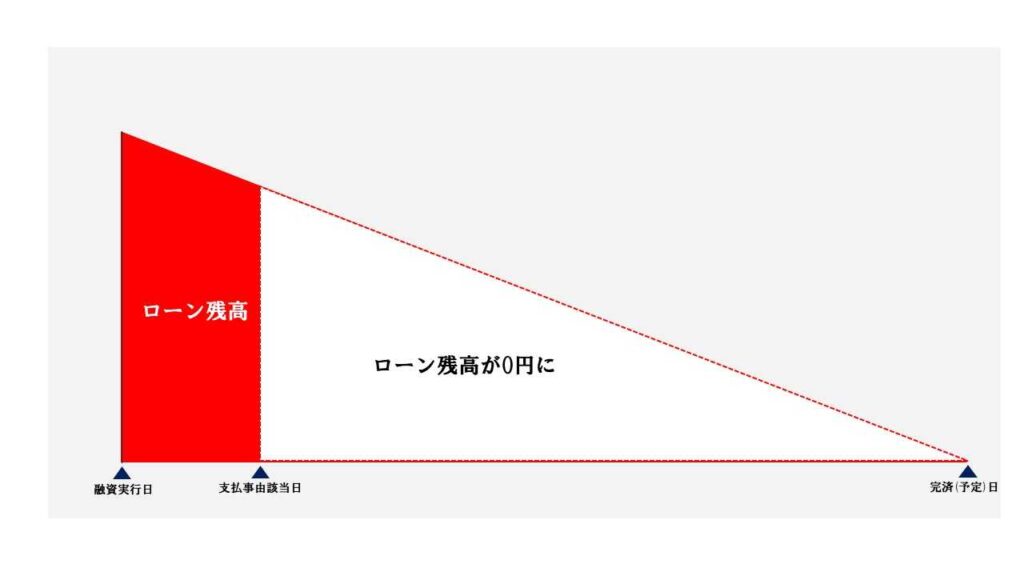

その理由は団信(団体信用生命保険)です。

団信はローンに付帯できる保険で保険内容の支払事由に該当した時に残債をゼロにしてくれるという保険です。

団信は普通の生命保険と違い、絶大な保険効果を発揮してくれます。

詳しくは『団体信用生命保険について知っておくべき10のこと』記事でご紹介していますのでこちらをご覧ください。

この団信に加入する上で最新の健康診断書が必要になります。

健康診断書は平均して受診後約1週間~2週間ほどで発行されます。金融機関によっては健康診断書に有効期限を設けているところもありますので受診時期を確認しておきましょう。

健康状態に異常がなく借入金額が5,000万円以下であれば告知のみで健康診断書の提出は不要となります。

ローンを申し込む金融機関を絞り込む

ここでローンを申し込む金融機関を絞り込みます。

結局どの銀行にローンを申し込んだらいいの?となってはいないでしょうか?

参考材料としては【2-2.金融機関の仮審査をする】で仮審査が通過している金融機関は候補になるかと思います。なぜなら一度仮審査を通過しているのですから。

私の金融機関を選定する時の優先順位をご紹介します。

金融機関選択の優先順位

- 金利

- 団信内容

- 借入年数

- 融資条件

これはあくまでも私の優先順位ですが、1番は金利です。

これは出来るだけ低い所から探していきます。

2番目は団信の内容です。

団信は金融機関により内容が変わりますので、最も注意して選ばなければならない部分だと考えています。

例に出すと、がん団信は絶対に外せない部分だと思います。がんと診断されるだけ生存でも借入がゼロになるのですから保険効果は絶大だと言えます。

他にも細かい保障をつける事も可能かどうかを確認しておく事をオススメします。

3番目は借入年数です。

通常は最長35年ですが、金融機関によっては50年までローンが組める場合があります。

私は保険効果を最大にしたかったので出来るだけ長く組める金融機関を探しました。

4番目は融資条件です。

頭金条件なく融資が受けられる金融機関を条件としました。

これは以前の仮審査の時にある程度絞り込めているので優先順位は最後としました。

以上の条件の元、金融機関を2行まで絞り込みをします。

絞り込んだ金融機関へ再度仮審査の申込をする

さて、ここからは購入に向けて具体的に行動していくことになります。

まずは絞り込んだ金融機関2行へ仮審査を申し込んでおきます。

融資希望日は2か月以内にしておきましょう、その方が審査結果が早くなる傾向があります。

並行して購入場所の絞り込みもしておきます。

購入場所の過去2年間の売買相場(成約㎡単価)と基準地価を調べる

ここまででいくつか購入場所の候補が出来ていますので、実際の価格の推移を過去2年間に遡って調べました。

私が調べたのは成約㎡単価(1m×1mの正方形)と基準地価です。

不動産の価格を調べていくと基準地価や公示地価、坪単価平均など様々な価格が出てくるかと思いますが全て実際に売買されている価格ではありません。こういった価格はあくまでも土地の資産価値を比較する時の参考価格なのです。

詳しくは『不動産の基準地価と公示地価の違いってなに?今さら聞けない不動産基礎知識を解説!』の記事で紹介していますのでこちらをご覧ください。

マンション購入の場合、成約㎡単価が明確な価格推移となりますのでこの価格を調べる事により候補エリアの正確な価格推移を把握する事が出来ます。

幸い私は不動産会社に勤めていますので過去の価格推移を知ることが出来ました。

過去の不動産の価格の推移を調べていると23区内はどこも値上がりしており、リセールのみを考えると23区内であれば場所は関係ない事がよくわかります。

ただ、この㎡単価を調べるという事は気になった物件の販売価格が適正価格かどうかを自分で判断するために行った事です。気にならない方は特にする必要はないと思います。

成約㎡単価で物件の購入検討ラインを確定させる

成約㎡単価で購入物件の検討ラインを決めました。

例えば成約㎡単価が125万円だとすれば借入可能額の5,000万円で当てはめると部屋の広さは40㎡までとなります。これが理想とする広さが70㎡の場合8,750万円の予算が必要になるわけです。

逆に借入予算が5,000万円だとするならば広さの逆算が可能です。

5,000万円(借入可能額)÷70㎡(希望の広さ)=㎡単価71.4万円

この価格だと23区内はほぼ不可能です。

こうなると場所を妥協するか、広さを妥協するかの2択になるかと思います。もしくはその両方となります。

仮に広さを55㎡にすると㎡単価は約91万円となります、この価格でも23区内は難しいので少し離れた場所を検討するべきでしょう。

予算を上げる事が可能な所得ならば、ここで㎡単価140万円までは上げた方が物件の母数が増えるかと思います。

不可能ならば諦める1択です、所得が上がる年度まで待ちましょう。

先の章でも解説した通り、予算を上げるという事は毎月の支払いで無理をするという事なのですから。

私は場所を妥協するを選択しました。

物件選びの優先順位を決めておく

参考までに私が物件を選ぶうえで注意していた優先順位をご紹介します。

- ㎡単価

- 管理費・修繕積立金

- 広さ

- 間取り

- 築年数

ここでは物件選びの優先順位を決めていきます。

1番が㎡単価と記載していますが、これは物件価格と考えて頂いて大丈夫です。しかし、物件価格が5,000万円の物件が2件あったとして、広さが60㎡と40㎡では㎡単価が変わります。

なので、私は基準を㎡単価としました。

2番目に注意して見ていたのが管理費・修繕積立金です。これは実際に月々の支払いに直で影響してくる金額だからです。

先の章でもご紹介しましたが、ローン支払い額+管理費・修繕積立金+光熱費が毎月の支配額になってきます。物件によっては高額な物件もありますのでここは見落としが無いように注意するべきポイントだと考えています。

3番目と4番目の広さと間取りですが、これはほぼ同列と考えてください。

ここからは好みの部分になるかと思います。

5番目が築年数です。

ここは出来るだけ築浅の物を選ぶようにしていましたが、正直あまり関係ありません。

資産価値として考えても都内はどこでも上がっていますし、新築で駅近というのは中々出てきません。ここに関して詳しくは次の章でご説明します。

新築・中古は拘らずに予算のみで物件を選んでいく

都内の駅近などは最初から無いものとして考えます。

あったとしてもおそらく予算を大幅に超えているはずです。

その理由は株式会社不動産経済研究所の発表によると2024年8月の首都圏新築分譲マンション戸数は23区は59.8%減と半分以下の販売戸数となっています。

2024年8月時点での東京23区の成約㎡単価も平均で146.8万円と上昇しています。

仮に自分が欲しい部屋の広さが70㎡だとしたら物件価格は1億276万円となります。明らかに予算オーバーですね。

そもそも供給戸数が半減しているので母数としても少ないですから立地のいい場所に物件は、ほぼ無いものとして考えないと候補の物件自体出てきません。

これに関しては予算の範囲内で出てきた物件を手あたり次第候補としていくやり方をしていくしかありませんでした。

そもそもが成約㎡単価が146.8万円というのも高すぎます。

しかしこの値上がりも建築材料費の高騰があっての値上がりなのでここから値下がるという事も現実的ではないと私は考えています。

材料費などの価格の推移について詳しくは『なぜ2024年の年末頃から先に発売される新築マンション価格が1割増しになると言われているのか?』の記事でご紹介していますのでこちらをご覧ください。

以上の事から私は、物件は新築・中古拘らずに㎡単価が予算内の物件を手あたり次第候補としました。

気になった物件は必ずプリントアウトするか画像で保存しておく

ここで気になった物件に関しては必ずプリントアウトしておくか、PDFなどの別ファイルで保存しておくようにしましょう。

私含めて一般の方の多くはSUUMOやホームズなどの不動産情報サイトを通じて情報を取得するかと思います。

これらのサイトは広告掲載になりますので、物件が売れてても売れてなくても一定期間で物件情報は消えてしまいます。

別で保存しておくメリットとしては過去の物件を比較できるのと、同じ物件が再度掲載された場合価格に変更がある場合がありますのでそれらの情報収集ができる事です。

候補物件の内見を申し込む

候補物件に内見の申込をしましょう。

ここまでくれば内見をした個人の好みになるかと思います。

ここまでの過程で物件自体も散々精査している訳ですから、おそらくそこまで変な物件も候補としては上がっていないはずです。

参考までに私が内見時に注意して見ていたところをご紹介します。

内見時注意して見た事

- 各部屋で外の音がどれくらい聞こえるのか

- 各部屋で電源の取り口が何ヶ所あるのか

- リノベーション時に部屋数を変更可能な間取りか

- 躯体はどこまでか

- 宅配ボックスの数はいくつか

- 物件全体の間取りがファミリー中心に造られてるのか

私が注意して見ていたところと言えばこんな感じでしょうか。

外の音は各部屋の外に携帯のアラームを最大音量で鳴らしてどれくらいの音が聞こえるのかを確認しました。これは、緊急車両(消防車・救急車)のサイレンの音を想定しています。

これは過去、私が住んでいた部屋で緊急車両の音が深夜にかなりうるさくストレスになっていた経験があったからです。

電源取り口は1部屋の1か所から複数の電源を取るとそれぞれで電圧が下がってしまう事があります、出来るだけ別の取り口から電源を取った方が電圧が安定するので各部屋に何ヶ所設置されているのかを見ました。

リノベーション時に部屋数が変更可能な間取りかは優先度はそこまで高くはありません、時代によって人気の間取りは変わっていくものです。

人気の間取りにリノベーションして売却するとなると、将来的に自由度の利く間取りかを見ていました。躯体に関しても同じ意味です。大体のマンションが躯体に関わらなければ自由に工事などは可能になりますのでどこまでが躯体なのかはチェックしておきました。

宅配ボックスの個数は物件の戸数に対して十分な数が設置されているかを確認しました。十分な数が設置されていないと常に不在→再配達の手続きとかなり面倒な事になってしまいますので。

あとは利用者のマナーの目安としてマンション全体がファミリータイプに向けて作られているかを確認しました、ワンルームタイプが多いと利用者のマナーが低い場合があります。

管理会社がしっかりしていれば問題はありませんが確認しておいて損はない部分かと思います。

内見から決断までの期間は必ず1週間以内

ここまでやってきて、あとは内見した物件を気に入るか気に入らないかです。

決断が鈍る理由としてよくあげられるのが、「後からもっと安い物件が出てくるかも」という理由です。

はっきり申し上げるならば、ここまで調べていれば後から候補物件より同条件で安い物件は出てくる可能性は低いです。

逆にここまでやって購入後に条件が良い物件が出てきた場合は、私は縁がなかったのだと諦めます。

もちろん可能性はゼロではありませんが、2024年10月時点では不動産建築価格の原価が上がり続けているタイミングです。それに伴い中古市場も値上がりをしています。

価格の推移に関しては『なぜ2024年の年末頃から先に発売される新築マンション価格が1割増しになると言われているのか?』の記事でご紹介しています。

より良い物件が出てくる可能性が低いのであれば、あとは候補物件を気に入るのか・気に入らないのかのみです。

どちらかを選択するにしても、決断までの期間は1週間以内にしましょう。

その理由は、1週間以内であれば他からの申込が入る可能性が低いからです。内見申込時に他からも内見があるかを確認しておいて、内見がなければ検討するまでの時間は1週間であれば猶予はあるかと思います。

並行して他の候補の物件も内見しておけば、気に入った物件を購入できる可能性はより高くなるかと思います。

ここまでやってきて他の方に物件を先に買われてしまっては泣くに泣けませんからね、後悔の無い様に決断は早めにしましょう。

まとめ

東京都内で家を買うためにやってきたこと一覧

| 時期 | 内容 | |

| 1ヶ月目 | 源泉徴収票の交付 | 信用情報照会 |

| 金融機関仮審査 | 戸建てかマンションかを仮で選ぶ | |

| 住宅展示場などを見学 | 家具家電の予算を試算する | |

| 2ヶ月目 | 自宅の大まかな予算を決めておく | |

| 毎月の支出と購入に必要な現金を試算する |

予算の範囲で物件を探す (ここでは流し見程度) |

|

| 3ヶ月目 | 戸建てとマンションを再検討 | |

| 購入場所の選定 | ||

| 候補地を散策 | ||

| 購入時期を決める | ||

| 金融機関を絞り込む | 金融機関仮審査 | |

4ヶ月目 |

健康診断の時期を調べる | |

| 候補地の成約㎡単価を調べる | ||

| 購入検討ライン確定 | 物件選びの優先順位確定 | |

| 5ヶ月目

以降 |

具体的な候補物件探し

& 内見 |

|

以上の内容が実際に私が東京都内で家を購入するためにやってきた事です。

ご覧いただいてわかるように具体的に家を探すまでに準備で約4ヶ月かけています。

逆にここまで準備しておかないと私は購入する物件の基準が作れませんでした。

自宅購入というのは多くの方にとっておそらく人生で一番高い買い物になるはずです。準備に4ヶ月かけるというのも決して長い期間ではないと私は考えています。この準備期間があったからこそ自分が購入する家の方向性の具体的なイメージをつける事が出来ました。

全ての準備が完了して以降はひたすら物件探しと内見の繰り返しです。

色々見ていくうちに予算を上げてもいいのかな?と考える事もあるかもしれませんが、そもそもローンが通らないと買えません。

このゆるぎない現実を常に考えて自分に無理のない予算の範囲で物件探しをする事を私はおススメします。

今回『家を1年以内に購入する』ことを目的としてこれらの行動をしてきましたが、もしも昇給・昇格などで所得が上がる予定がある方は翌年に持ち越してもいいかとは思います。

私の場合は所得が上がるよりも早く物件価格が上がると判断したので急ぎ行動をしました。

所得が上がる予定の方でも2024年10月時点よりも物件価格が上がることを想定して購入までのご計画を立てる事が重要ではないかと考えています。